Perspectives hebdomadaires

La lumière au bout du tunnel ?

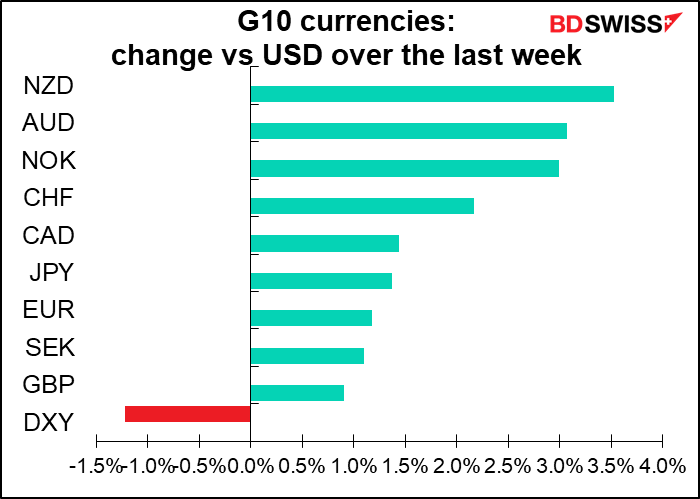

Le grand événement de la semaine dernière a bien sûr été la baisse surprenante de l’inflation aux États-Unis. L’indice des prix à la consommation (IPC) est resté inchangé par rapport au mois précédent et l’indice des prix à la production (IPP) a baissé. Les questions que se posent les marché sont les suivantes :

- Cette tendance va-t-elle continuer ?

- Dans l’affirmative, à quelle vitesse l’inflation reviendra-t-elle dans la fourchette cible de la Fed ? Et

- D’autres pays verront-ils le même genre de déclin ou ce changement de direction est-il unique aux États-Unis ?

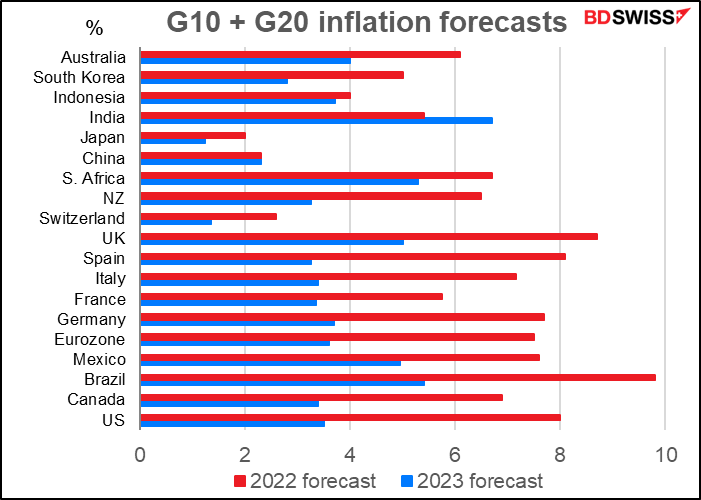

Le consensus sur le marché prévoit en effet une baisse de l’inflation cette année.

Et encore l’an prochain.

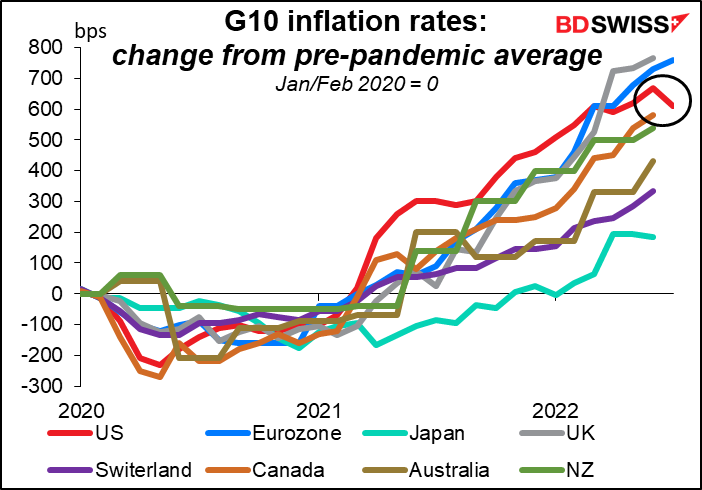

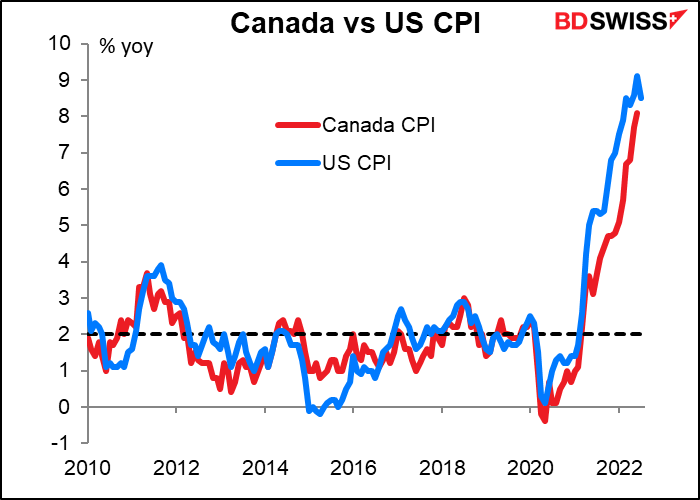

L’inflation est relativement synchronisée dans le monde. Une étude de 2019 (Global Inflation Synchronization) a mis en évidence trois points majeurs :

Premièrement, les mouvements de l’inflation se sont progressivement synchronisés au niveau international : un facteur mondial commun a représenté environ 22 % de la variation des taux d’inflation nationaux depuis 2001. Deuxièmement, la synchronisation de l’inflation est également devenue plus large : si elle était auparavant beaucoup plus prononcée dans les économies avancées que dans les économies émergentes et en développement, elle est devenue importante dans les deux groupes au cours des deux dernières décennies. En outre, la synchronisation de l’inflation est devenue importante pour toutes les mesures d’inflation depuis 2001, alors qu’elle n’était auparavant prédominante que pour les mesures d’inflation qui comprenaient principalement des biens négociables.

Il y a probablement deux raisons principales pour lesquelles l’inflation se synchronise de plus en plus dans le monde : premièrement, le commerce mondial des produits de base, en particulier le pétrole, touche tous les pays, et deuxièmement, l’interdépendance croissante des pays par le biais des liens commerciaux et financiers pousse les cycles économiques des différents pays à se synchroniser. Mais comme l’a dit l’ancien gouverneur de la Banque d’Angleterre, Mark Carney, dans un document présenté lors du symposium Jackson Hole 2015 de la Fed (Inflation in a Globalized World) : « Les corrélations de l’IPC global reflètent en grande partie les chocs de prix, tels que ceux du pétrole. Les taux d’inflation de base affichent beaucoup moins de mouvement mais varient plutôt avec des conditions économiques sous-jacentes de plus en plus divergentes. »

Chaque pays présente un mélange différent de problèmes qui provoquent une hausse de l’inflation. Aux États-Unis, par exemple, les loyers ont fortement augmenté. En Europe, la hausse des prix du gaz et de l’électricité devrait maintenir l’inflation à un niveau obstinément élevé. D’autres pays pourraient être plus durement touchés par l’inflation alimentaire.

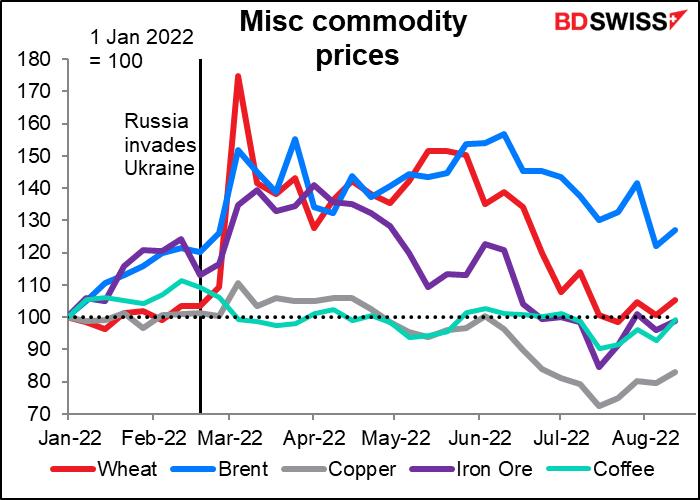

Avec la baisse des prix de nombreux produits de base (le gaz naturel, non représenté, étant une exception majeure), nous devrions voir les taux d’inflation globaux chuter dans le monde entier, mais le rythme de la baisse de l’inflation de base sera probablement plus lent et variera davantage d’un pays à l’autre. « En d’autres termes, la conjoncture économique intérieure – les conditions affectées par la politique monétaire intérieure – reste très importante », a déclaré le gouverneur Carney. Cela signifie qu’il y a encore beaucoup de place pour les transactions basées sur la « divergence des politiques monétaires » à mesure que l’inflation ralentit.

La semaine prochaine : inflation au Royaume-Uni, au Canada et au Japon ; ventes au détail aux États-Unis et procès-verbaux du FOMC ; réunion de la RBNZ

Toute l’attention étant braquée sur l’inflation mondiale, les grands événements de la semaine prochaine seront probablement les IPC du Canada, du Royaume-Uni et du Japon (mardi, mercredi et vendredi, respectivement). Pour les États-Unis, le grand événement sera le chiffre des ventes au détail aux États-Unis et la publication du procès-verbal de la réunion de juillet du Federal Open Market Committee (FOMC), les deux mercredi. La banque de centrale de Nouvelle-Zélande se réunit mercredi également.

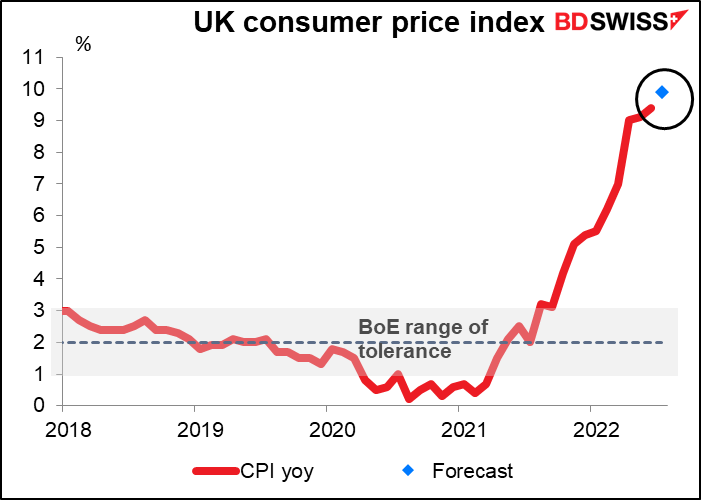

L’inflation au Royaume-Uni devrait encore augmenter, passant de 9,4 % à 9,9 % en glissement annuel. Cela ne surprendra absolument personne, si vous avez prêté la moindre attention aux affaires britanniques. Dans le rapport d’août sur la politique monétaire, la Banque d’Angleterre a déclaré : « L’inflation mesurée par l’IPC devrait augmenter… de 9,4 % en juin à un peu plus de 13 % en 2022, et rester à des niveaux très élevés pendant une grande partie de 2023, avant de tomber à l’objectif de 2 % dans deux ans. » Je m’attends donc à ce qu’une hausse de l’inflation ait peu d’impact sur la livre sterling.

Et même lorsque l’inflation commencera à baisser, les gens se concentreront sur la hausse des prix plafonds officiel de l’énergie, qui limite les prix qu’un fournisseur peut facturer. Les hausses de ces prix plafonds ajouteront des milliers de livres à la facture énergétique moyenne des ménages lorsque la prochaine période commencera en octobre. Après cela, le plafond sera ajusté trimestriellement, ce qui signifie que si les prix de détail ne commencent pas à baisser, ils seront transmis plus rapidement aux clients.

La Grande-Bretagne publiera également ses données sur l’emploi (mardi).

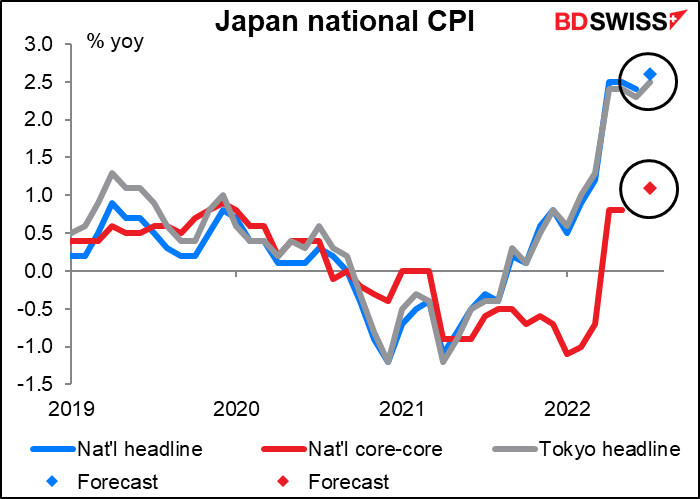

Le Japon, l’aberration mondiale de l’inflation, devrait voir ses taux d’inflation nationaux augmenter légèrement. On prévoit que le taux global atteindra 2,6 % en glissement annuel, soit un peu plus que le taux d’inflation de Tokyo pour le mois (2,5 % en glissement annuel). L’inflation globale a été partiellement soutenue par la hausse des prix des denrées alimentaires et des carburants grâce à la faiblesse du yen. Cela dit, les hausses de prix s’étendent à de plus en plus d’éléments de l’IPC, ce qui indique une tendance inflationniste plus large.

Notez cependant les prévisions pour l’inflation « fondamentale ». C’est ce que l’on appelle l’inflation « de base » dans d’autres pays, c’est-à-dire hors denrées alimentaires et énergie. On prévoit qu’elle augmentera, mais jusqu’où ? 1,1 % en glissement annuel seulement. Même la Suisse, l’apothéose des pays à faible inflation, a aujourd’hui un taux d’inflation de base de 2,0 % en glissement annuel.

Dans les Perspectives de l’activité économique et des prix de juillet, les prévisions du comité politique médian pour l’IPC de base de type japonais (à l’exclusion des aliments frais uniquement) pour l’exercice 2022 ont été révisées à la hausse à +2,3 %, mais les prévisions pour les exercices 2023 et 2024 sont restées inférieures à l’objectif de stabilité des prix de 2 % de la Banque du Japon. Jusqu’à présent, rien n’indique que quiconque au sein du Conseil d’orientation de la Banque du Japon cherche à augmenter les taux.

Néanmoins, Reuters rapporte que le Premier ministre japonais Kishida va ordonner à son gouvernement de trouver des moyens d’atténuer l’impact de la hausse des prix de l’énergie et des denrées alimentaires sur la population japonaise. « J’ordonnerai que des mesures supplémentaires et transparentes soient prises en mettant l’accent sur les prix de l’énergie et des denrées alimentaires, qui représentent la majeure partie de la hausse récente de l’inflation », a déclaré Kishida aux journalistes. Avec un taux d’inflation de 2,4 % en glissement annuel (qui devrait passer à 2,6 % la semaine prochaine), le Japon ne ressemble guère à un pays troublé par une inflation élevée.

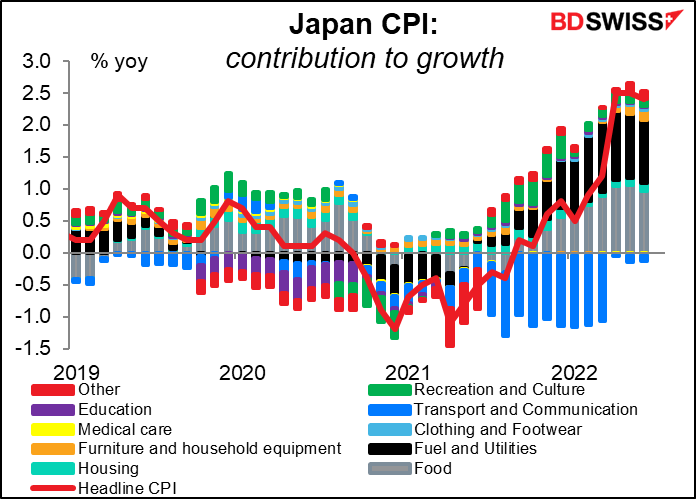

Cependant, le Premier ministre Kishida a raison de dire que l’inflation japonaise est concentrée dans l’énergie et l’alimentation. En juin, dernier mois pour lequel des données sont disponibles, ces deux catégories ont été à l’origine de 1,96 point de pourcentage de l’augmentation de 2,40 % en glissement annuel de l’IPC. Ce sont des prix que les électeurs connaissent très bien parce qu’ils achètent de la nourriture et paient régulièrement leurs factures d’électricité et de gaz.

Si le gouvernement prend des mesures ciblées contre ces deux catégories seulement, il pourrait vraisemblablement ramener le taux d’inflation global en dessous de l’objectif de 2 % sans aucun changement de politique monétaire. Je ne sais toutefois pas comment ils feraient ça. Certains pays réduisent les taxes sur le carburant pour alléger le fardeau, mais les prix des denrées alimentaires peuvent être plus difficiles à gérer. Néanmoins, cela repousserait probablement l’inflation globale en dessous de l’objectif de 2 % de la Banque du Japon et atténuerait toute présomption de durcissement de la politique de la Banque du Japon – un événement négatif pour le JPY.

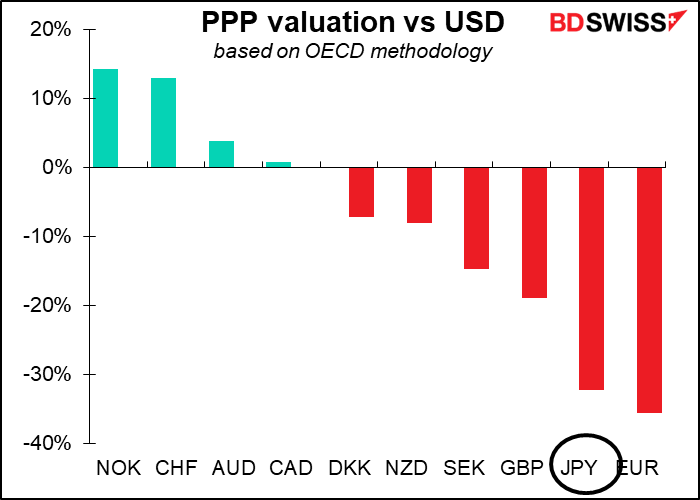

Par contre, si la préoccupation du Premier ministre Kishida indique un changement dans l’attitude du Japon à l’égard de l’inflation, il s’agira d’un changement majeur sur le marché des changes. L’idée que les taux d’intérêt japonais seront ancrés à zéro indéfiniment est l’une des convictions fondamentales du marché, et à juste titre. Si le gouvernement commence à exprimer son inquiétude au sujet de l’inflation et que cette conviction commence à changer, alors le JPY – une devise considérablement sous-évaluée grâce à la politique monétaire ultra souple de la Banque du Japon – pourrait faire l’objet d’une réévaluation rapide.

Je suppose que tant que le taux d’inflation de base ne sera pas égal ou supérieur à 2 % au Japon, il n’y aura pas de voix au sein du Conseil des politiques pour inciter à repenser leur position. C’est pourquoi je pense que le JPY restera faible pour le moment.

Parmi les autres indicateurs japonais à surveiller au cours de la semaine figurent l’indice du secteur tertiaire (mardi) et la balance commerciale et les commandes de machines (mercredi).

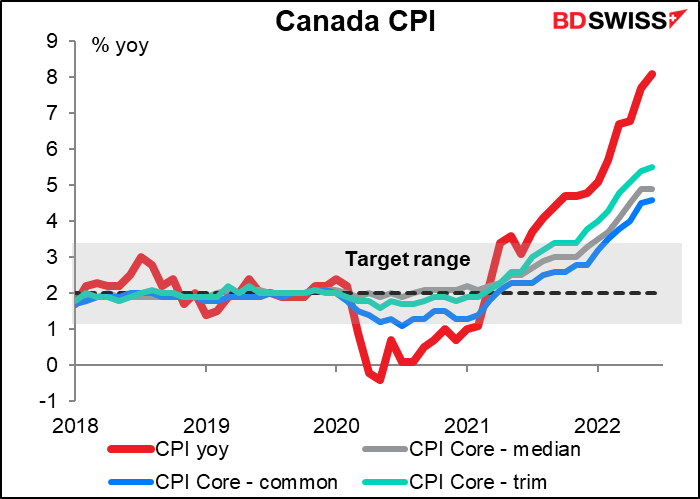

Il n’y a pas encore de prévisions pour l’IPC du Canada dans le système Bloomberg.

Toutefois, compte tenu de la corrélation étroite entre l’IPC du Canada et l’IPC des États-Unis, il est possible que nous observions un léger ralentissement de l’IPC canadien ce mois-ci. Ce serait probablement négatif pour le CAD si cela devait se produire.

Les mises en chantier de logements au Canada ont lieu le même jour que l’IPC.

Quant aux États-Unis, il n’y a plus de nouvelles sur l’inflation à venir cette semaine. L’accent sera mis mercredi, lorsque les ventes au détail aux États-Unis et le procès-verbal de la réunion du FOMC de juillet seront publiés.

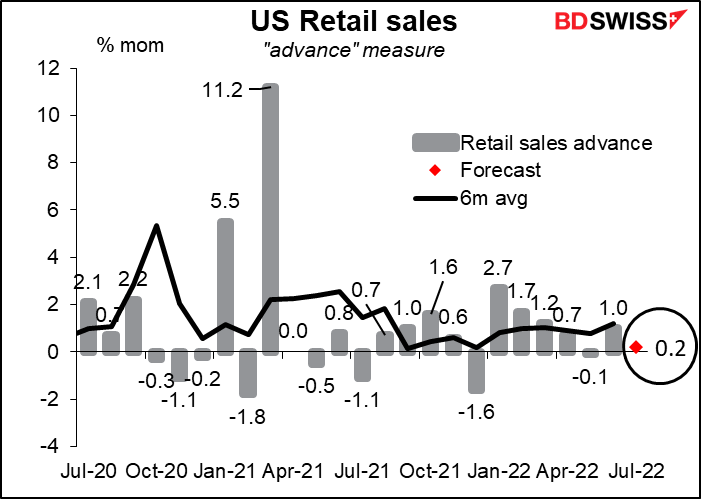

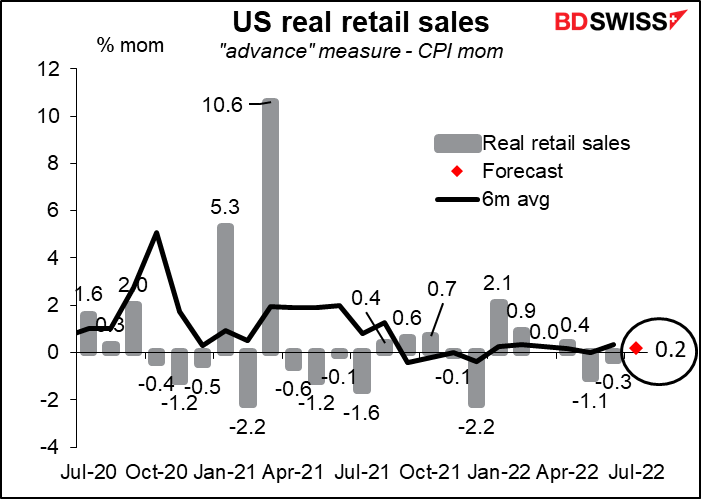

Les ventes au détail ont récemment connu une tendance à la hausse, mais on prévoit qu’elles augmenteront nettement moins en juillet. Néanmoins, avec des prix inchangés au cours du mois, une augmentation nominale de 0,2 % des ventes représenterait une augmentation réelle de 0,2 %, plus que ce qui s’est produit au cours de certains autres mois où les prix augmentaient rapidement.

Si l’on soustrait l’augmentation mensuelle de l’IPC du chiffre des ventes au détail, voici l’image que nous obtenons. Dans ce cas, la prévision d’une augmentation de +0,2 % en glissement mensuel semble plutôt bonne. Je dirais que tant que les ventes au détail augmentent, cela montre que les États-Unis ne sont toujours pas tombés en récession. C’est positif pour le dollar.

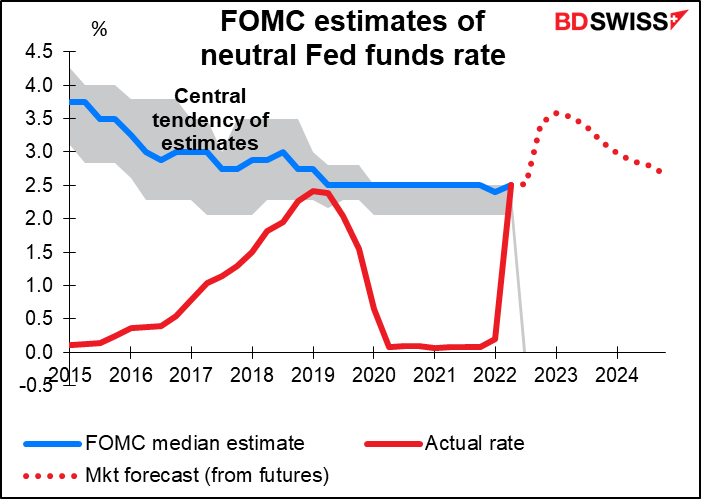

Lors de la réunion du 27 juillet du FOMC, le Comité a une fois de plus voté une hausse des taux de 75 pb. Les participants au marché qui parcourent les procès-verbaux se demanderont ce que les membres ont pensé du mois de septembre. Qu’est-ce qui les ferait augmenter le taux directeur de 75 pb pour une troisième fois consécutive et qu’est-ce qui les ferait ralentir ou même interrompre le rythme du resserrement ? Sont-ils satisfaits des prévisions faites dans le Résumé des projections économiques de juin ? Et que pensent-ils maintenant qu’ils ont augmenté les taux à ce qu’ils considèrent être un « taux neutre » ?

Parmi les autres indicateurs américains notables à paraître au cours de la semaine figurent les indices Empire State et de la Fed de Philadelphie (lundi et mardi, respectivement), les mises en chantier de logements et la production industrielle (mardi), ainsi que l’indice avancé (mardi).

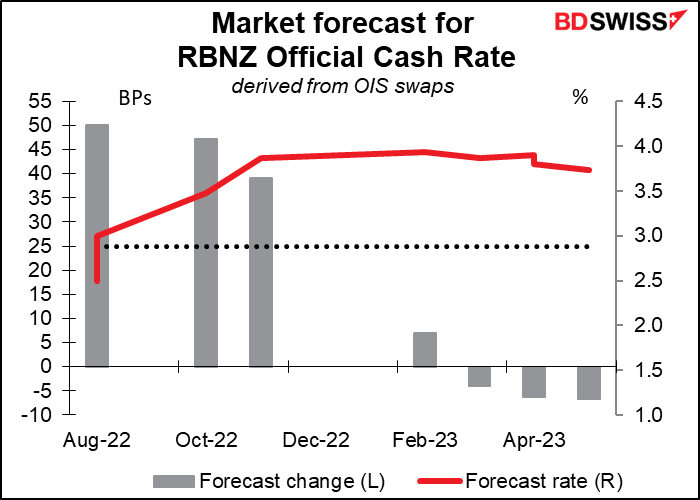

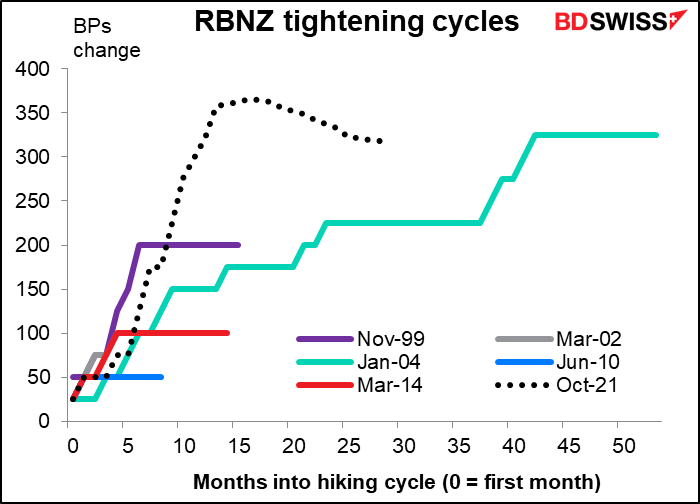

Quant à la Reserve Bank of New Zealand (RBNZ), on suppose qu’elle arrive à la fin de son cycle de hausse des taux. Le marché attend une augmentation de 50 pb à cette réunion, une autre augmentation de 50 pb en octobre, 25 ou 50 en novembre, et puis l’arrêt du resserrement.

Cela en représenterait un cycle de hausses extraordinairement raide. La banque centrale a augmenté ses taux presque autant au cours du cycle 2004/2007, mais cela a pris 43 mois. Dans le cas présent, les taux auront augmenté d’environ 363 points de base en 17 mois selon cette analyse.

Comme d’habitude de nos jours, la clé n’est pas nécessairement ce qu’ils font, mais plutôt ce qui change, le cas échéant, dans leur déclaration – s’ils adoucissent leur rhétorique. Dans ce cas, nous devons être attentif au mot « rythme ». Dans sa dernière déclaration, « le Comité a déclaré qu’il convenait de continuer à resserrer les conditions monétaires à un certain rythme afin de maintenir la stabilité des prix… » Cependant, ils ont supprimé la phrase des orientations avancées, qui en juin se lisaient comme suit : « Le Comité a convenu de continuer à élever le taux de change à un rythme qui amènera sans aucun doute l’inflation des prix à la consommation à l’intérieur de la fourchette cible. » S’ils suppriment complètement la phrase, cela pourrait signifier qu’après quatre hausses consécutives de 50 pb (en supposant bien sûr qu’ils augmentent les taux de 50 pb cette fois-ci), ils pourraient ralentir à 25 pb la prochaine fois. Ce serait négatif pour le NZD. D’un autre côté, s’ils gardent la même formulation, alors je ne pense pas que la décision aura beaucoup d’impact sur la monnaie.

Les données commerciales de la Nouvelle-Zélande sont publiées vendredi.

Autres pays

Il n’y aura pas grand-chose pour la zone euro, seulement la deuxième estimation du PIB du S2 (merctedi) et la version finale de l’IPC de juillet (jeudi). Le PIB n’est généralement pas très révisé, juste ±10 pb au maximum, donc il s’agit rarement d’un événement important. Bien entendu, toute modification majeure de l’IPC serait suivie de près. Nous aurons également l’enquête ZEW (mardi), qui est un indicateur de sentiment.

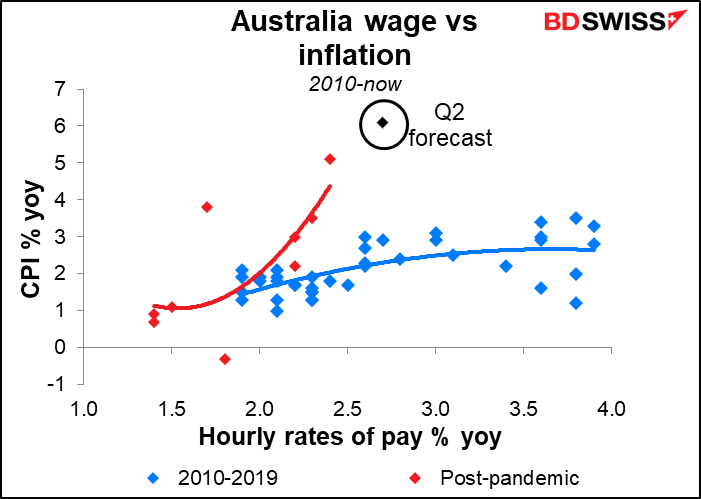

L’Australie publiera ses données sur les salaires (mercredi) et sur l’emploi (jeudi). Les données sur les salaires, en particulier, sont très importantes car la Reserve Bank of Australia (RBA) a fréquemment souligné la nécessité d’une croissance des salaires pour atteindre un niveau compatible avec l’inflation dans sa fourchette cible de 2 à 3 %. Ces données ne sont disponibles que trimestriellement et peuvent donc avoir un impact important lorsqu’elles sont publiées. Les salaires devraient avoir augmenté de 2,7 % en glissement annuel, ce qui, dans le monde prépandémique, aurait été compatible avec une inflation d’environ 2,8 % en glissement annuel – tout à fait dans la fourchette cible de 2 à 3 % de la RBA. Cela devrait leur permettre de continuer à normaliser la politique monétaire, ce qui devrait être positif pour l’AUD.

En ce qui concerne les données sur l’emploi, le taux de chômage est déjà à un niveau record de 3,5 %, ce qui n’aura probablement pas beaucoup d’impact.