Perspetivas Semanais

75 ou 100?

No início de Junho escrevi um outlook semanal, Os 50 são os novos 25? Parece que eu tinha razão – o Banco Central Europeu (BCE) disse em Junho que iria aumentar as taxas em 25 pontos base em Julho, e eis que eu tinha razão! Subiu em 50 pontos base.

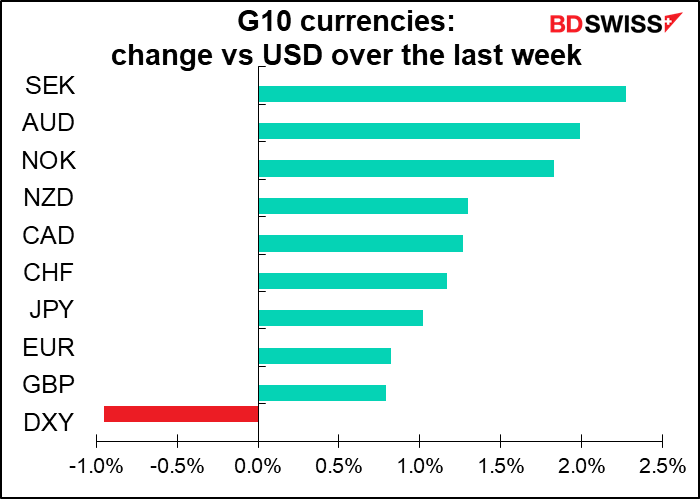

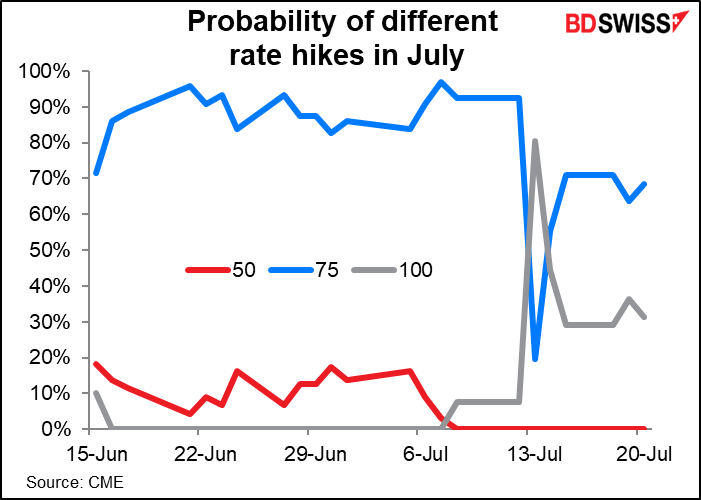

Agora a questão é, o que fará o Comité Federal de Mercado Aberto (FOMC) quando se reunir na quarta-feira? Se olharmos para as probabilidades derivadas dos futuros dos fundos da Fed, começando com a data da reunião de Junho do FOMC, as apostas têm estado noutra subida de 75 pontos base. As probabilidades de uma subida de 100 pontos base aumentaram brevemente, mas a probabilidade diminuiu recentemente.

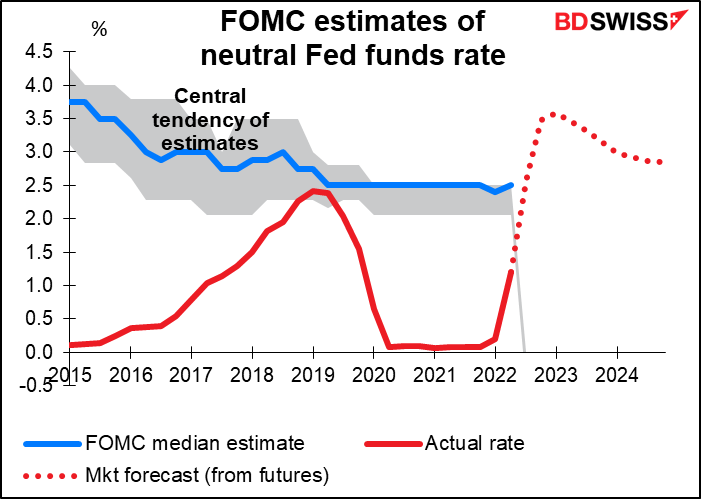

Uma subida de 75 pontos base elevaria a taxa dos fundos da Fed para 2,25%-2,50%, que é o que os membros do Comité estimam ser o nível a longo prazo – ou seja, a taxa “neutra” à qual nem estimula nem retarda a economia.

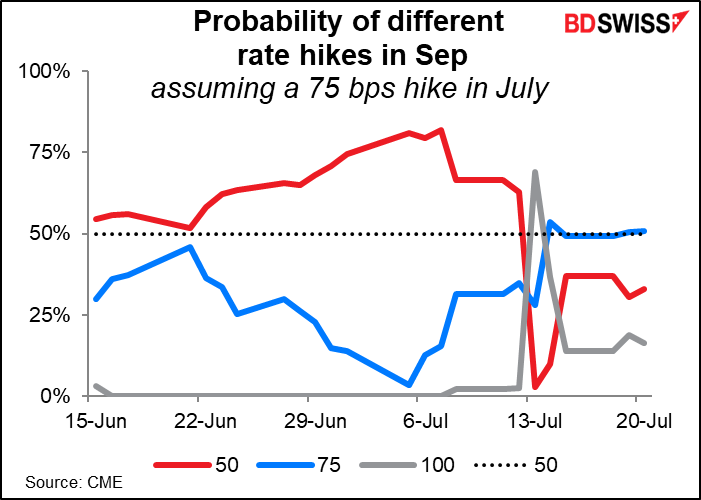

A grande questão depois disso é, naturalmente, que orientação darão em Setembro e depois? Para as últimas reuniões, disseram que o Comité “prevê que os aumentos contínuos nos objectivos alvo serão apropriados”. O mercado não tem atualmente uma visão forte em Setembro. Vê outra subida de 75 pontos base como uma proposta de 50-50, com mais probabilidade (33%) de uma subida de 50 pontos base do que uma subida de 100 pontos base (16%).

Isso traria claramente a taxa dos fundos da Fed para um território restritivo. É provável que este seja o foco principal na conferência de imprensa: que orientação futura o Presidente da Fed, Powell, pode dar sobre o quão acima da taxa neutra estão dispostos a levar as taxas. O mercado de futuros vê a taxa dos fundos da Fed atingir um pico de 3,45% em Janeiro e Fevereiro do próximo ano.

A Fed é a única grande reunião de um banco central durante a semana. No entanto, existem muitos dados importantes a sair, muitos dos quais relativos à inflação e ao crescimento.

Dados da inflação: A Austrália divulga o seu índice de preços ao consumidor (IPC) na quarta-feira, a Alemanha na quinta-feira, e a Zona Euro na sexta-feira. Também na sexta-feira o Japão divulga o IPC de Tóquio, a Austrália divulga o seu índice de preços no produtor, e os EUA anunciam os deflatores da despesa de consumo pessoal (PCE). Vamos então falar deles pela ordem em que os vamos encontrar.

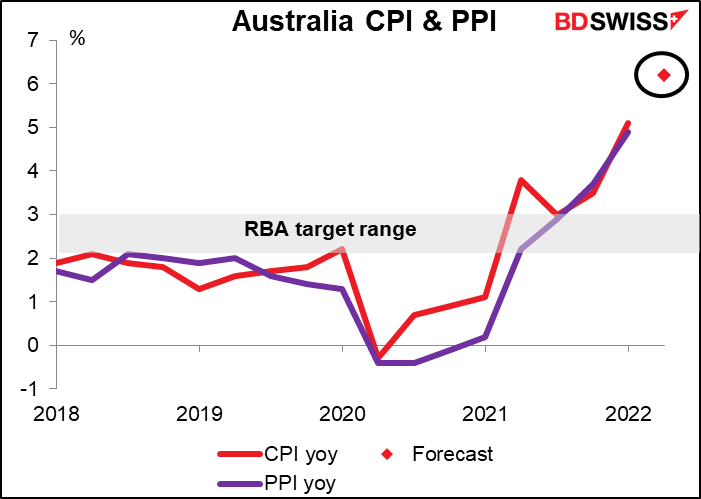

O IPC da Austrália é particularmente importante para aquele país porque só é divulgado trimestralmente. Espera-se que continue a aumentar, como é geralmente o caso a nível global. De notar em particular que a taxa de crescimento trimestral no primeiro trimestre foi de 2,1% em termos de variação trimestral, dentro do intervalo de 2%-3% do objetivo de crescimento anual do Banco da Reserva da Austrália, e espera-se que se aproxime também deste trimestre (1,9% em termos de variação trimestral). Podemos apenas adivinhar como irão gostar que os preços subam de três em três meses tanto quanto gostariam que os preços subissem todos os anos. Este é o valor do IPC que o RBA irá discutir nas suas reuniões de Agosto, Setembro e Outubro (o próximo IPC sai a 26 de Outubro, enquanto a reunião de Outubro do RBA é a 4 de Outubro).

Ainda não existe previsão para o índice de preços no produtor (IPP), que, excecionalmente, é inferior ao IPC (4,9% vs 5,1%, em termos homólogos, respetivamente). Dado que, na maioria dos outros países, está muito acima – a Alemanha, por exemplo, o IPP é de 32,7% vs 8,2%, em termos homólogos, para o IPC – eu diria que existe uma boa hipótese de vermos o IPP australiano saltar para níveis mais altos.

Tudo dito com o aumento da inflação e uma recuperação geral do sentimento de risco, poderemos ver o AUD a subir na próxima semana.

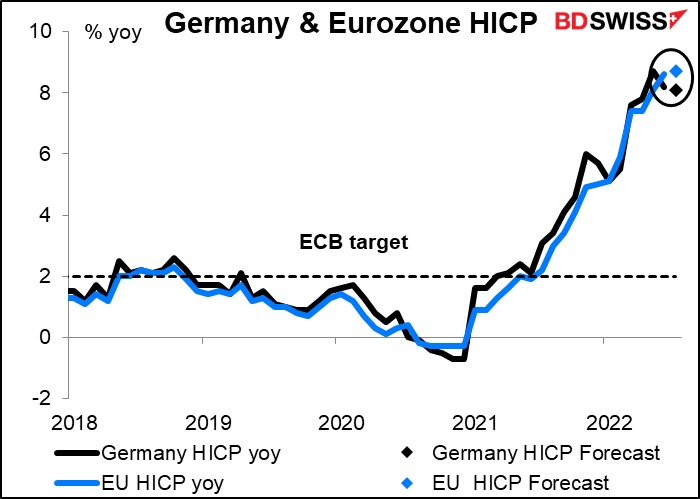

Espera-se que a inflação da zona euro fique pouco alterada. O índice harmonizado alemão de preços no consumidor (IHPC) deverá descer 10 pontos base para 8,1% em termos homólogos, enquanto o valor da zona euro deverá subir 10 pontos base para 8,7% em termos homólogos. Isto significa que a inflação está a atingir um pico na Zona Euro? Se assim for, poderia reduzir as apostas em mais 50 pontos base na reunião de Setembro do BCE, o que seria negativo para o EUR.

Espera-se que o IPC de Tóquio aumente em 10 pontos base. Um aumento tão lento só confirmaria a opinião do Banco do Japão de que a inflação não está sustentavelmente acima do seu objetivo de 2% e justificaria a decisão do BoJ de não mudar de política. Isto seria mais uma luz verde para os vendedores de JPY (compradores de USD/JPY).

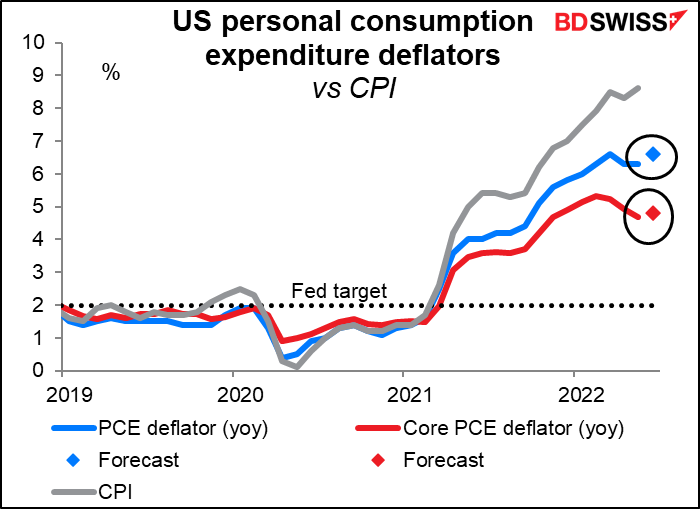

Os deflatores da despesa de consumo pessoal dos EUA (PCE) são, em teoria, os indicadores de inflação preferidos da Fed e os que prevêem todos os trimestres no seu Resumo de Projeções Económicas. No entanto, o facto é que, quando falam, os membros do Comité referem-se geralmente ao IPC e não aos deflatores do PCE, pelo que o mercado os trata como dados de segundo nível. No entanto, é provável que sejam preocupantes: espera-se que o número global aumente 0,3 pontos percentuais, o mesmo que o aumento do IPC durante o mês, e o número subjacente, o mais importante dos dois, em 0,1 ppt.

Qual é o impacto cumulativo provável destes números? O sinal para o mercado é provável que a inflação ainda não tenha atingido o seu pico. Continua a subir. Isso significa que é provável que os bancos centrais se tornem mais restritivos. A notícia poderia corroer parte do sentimento de “risco”, o que seria bom para o USD mas prejudicial para as moedas de mercadorias (a menos que as pessoas pensem que a inflação australiana é suficientemente alta para forçar o RBA a apertar muito mais).

Entretanto, vejamos o crescimento. Temos dados do PIB do 2T provenientes dos EUA (Qui) e da Alemanha e da UE (Sex), bem como do PIB de Maio do Canadá.

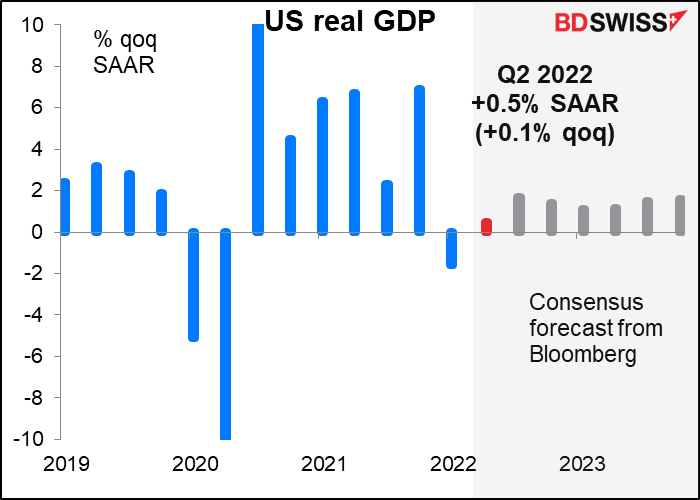

Espera-se que os EUA registem um crescimento moderado de +0,5% em termos de variação trimestral, numa base anual ajustada sazonalmente (+0,1% em termos de variação trimestral, da forma como o resto do mundo o calcula). Isso evitaria uma recessão técnica de dois trimestres consecutivos de contração económica (recuso-me a escrever “crescimento negativo”). As estimativas vão desde o GDPNow da Fed de Atlanta de -1,6% em termos de variação trimestral, numa base anual ajustada sazonalmente, às da Fed de St. Louis com uma estimativa astronómica de +4,1%. Penso que um resultado positivo, evitando uma recessão técnica, seria bem recebido e poderia impulsionar o dólar, uma vez que encorajaria a Fed a pensar que poderia manter as subidas das taxas sem causar uma recessão.

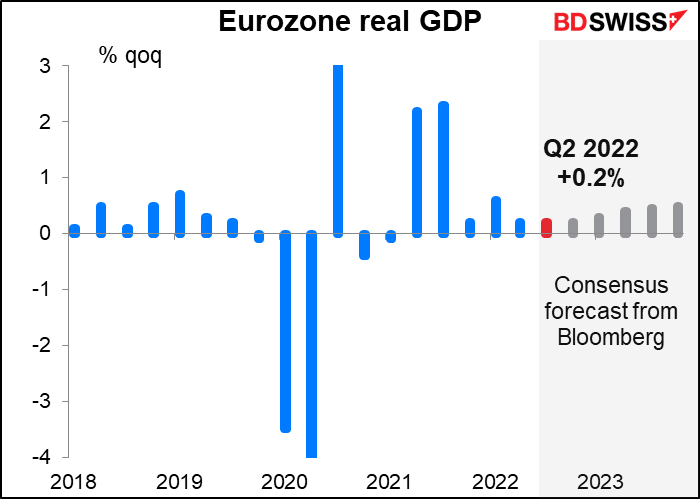

Prevê-se que a Zona Euro cresça 0,2% em termos de variação trimestral. Isto é mais rápido do que os EUA (que, como mencionado acima, deverá crescer apenas 0,1% em termos de variação trimestral). Mas espera-se que o crescimento dos EUA acelere ainda este ano (0,4% e 0,3% no 3º e 4º trimestres, em termos de variação trimestral, respetivamente) enquanto a Zona Euro deverá registar um crescimento de +0,2% em termos de variação trimestral durante o resto do ano..

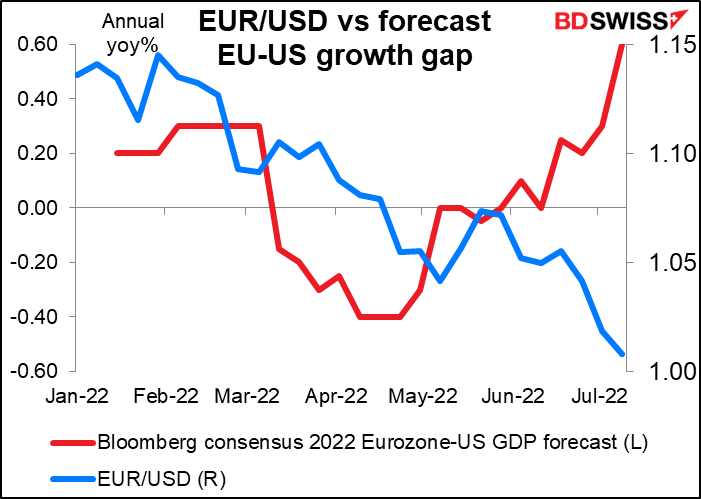

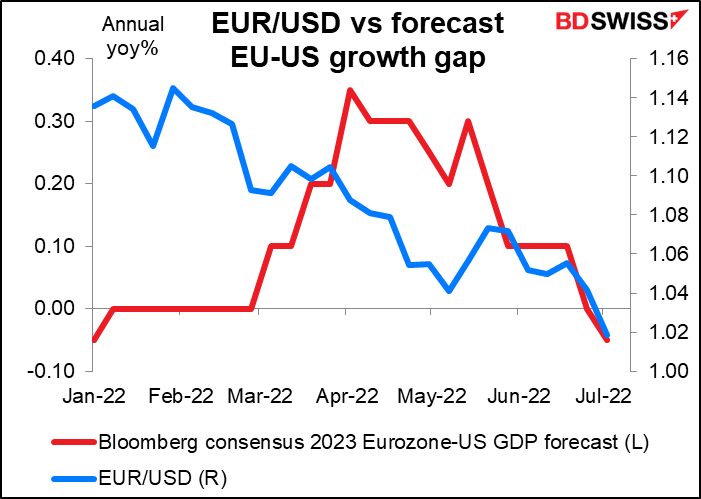

No entanto, espera-se que o crescimento da zona Euro para o ano como um todo ultrapasse o crescimento dos EUA. Em teoria, isso deveria apoiar um pouco o EUR, mas não parece estar a ajudar muito, provavelmente porque um crescimento mais forte não se está a traduzir em taxas de juro mais elevadas.

Para o próximo ano, no entanto, é outra história. Recentemente, as estimativas de crescimento da zona Euro foram reduzidas mais rapidamente do que as estimativas de crescimento dos EUA, uma vez que os preços da energia europeia a prazo sobem em flecha. Não é claro para mim, quão adiantado está o mercado FX a descontar os diferenciais de crescimento ou mesmo se os está a descontar – o EUR/USD não parece estar a seguir estas previsões de crescimento, excepto talvez por coincidência.

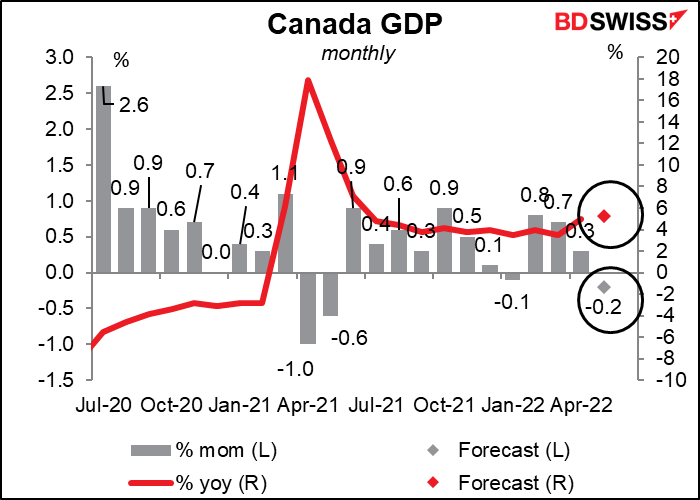

O PIB do Canadá deverá diminuir 0,2%, em termos de variação mensal, em Maio, mas mesmo assim, prevê-se que o ritmo de crescimento homólogo aumente de 5,0% para 5,3%. Isso colocaria a produção 2,1% acima do nível pré-pandémico. Não creio que isto daria ao Banco do Canadá qualquer motivo para fazer uma pausa. O Banco disse que espera um crescimento de 3,5%, em termos homólogos, este ano, e que este número não empurraria necessariamente a economia para fora do curso. Por conseguinte, penso que é provável que seja neutro para o CAD.

Outros indicadores importantes dos EUA a serem divulgados durante a semana incluem: Confiança dos consumidores do Conference Board e vendas de novas casas (Ter); bens duradouros e inventários por grosso e a retalho (Qua); e juntamente com os deflatores PCE de sexta-feira, rendimentos pessoais e poupanças.

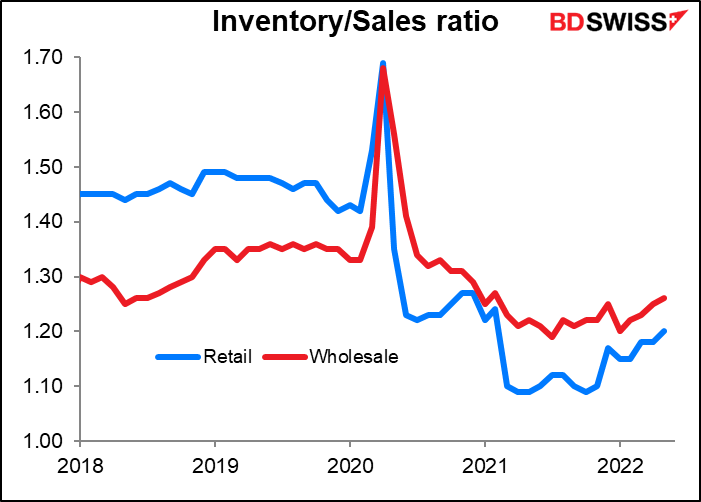

Não costumo cobrir os dados do inventário porque normalmente não é de interesse direto para o mercado FX. Mas recentemente tenho visto muitos artigos sobre como os retalhistas estão presos a inventários excessivos – inventários que aumentaram 40% ou mais desde há um ano atrás – e estão a ter de cortar as suas compras e vendas para obter inventários mais baixos.

Por estranho que pareça, não o vejo nos dados – de todo. Os rácios de inventário/vendas, tanto a nível grossista como retalhista, estão muito abaixo do nível pré-pandémico. No entanto, vou continuar a observar estes dados, pois podem ser a chave para resolver o problema da inflação.

Do Japão também vamos receber a ata da reunião de Junho do Banco do Japão (Ter) e os dados sobre o emprego e os números da produção industrial (Sex). Normalmente as atas do BoJ são de pouco interesse, uma vez que o Conselho de Políticas nunca decide fazer nada de qualquer forma, mas desta vez será interessante ler exatamente por que razão decidiram não fazer nada. Antes desta reunião houve intensa especulação de que iriam alterar o seu programa de controlo da curva de rendimento (YCC) e libertar o rendimento das obrigações a 10 anos para aumentar, de forma a reduzir a diferença de rendimento com outros países, mas eles não fizeram nada disso. Talvez as atas possam lançar alguma luz sobre o seu pensamento.

Na Zona Euro também vamos obter os índices Ifo (Seg) e o desemprego alemão (Sex).

A Austrália divulga as suas vendas a retalho (Qui) e o crédito do setor privado (Sex).

E é uma semana bastante monótona para o Reino Unido com apenas um indicador significativo, aprovações de hipotecas (Sex)!