Panorama Semanal

Los ganadores y los perdedores de 2021

Bien chicos y chicas, el juego ha terminado. Veamos quienes ganaron y quienes perdieron, y qué podemos aprender de esta ronda del interminable juego de forex.

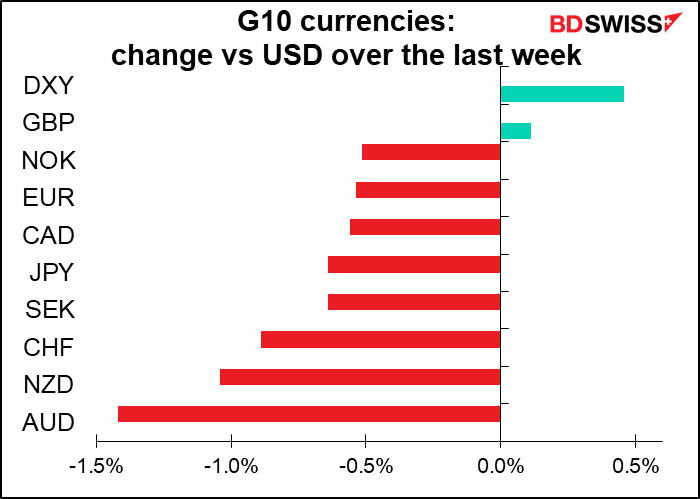

G10: los principales

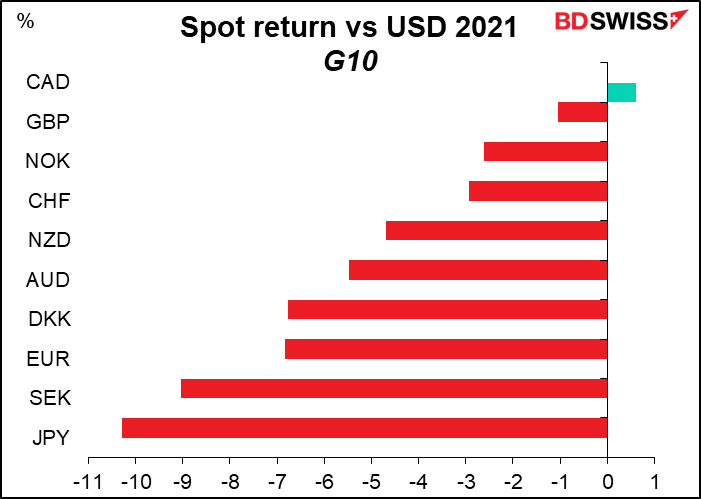

Dentro del G10, las principales economías industrializadas, el CAD fue el gran ganador. De hecho, fue el único ganador frente al USD, que por lo tanto se sitúa en el puesto 2.

El éxito del CAD se debe a dos razones. En primer lugar, sin duda, el aumento del 55 % del precio del West Texas Intermediate (WTI), el crudo estadounidense de referencia. En segundo lugar, las primeras medidas del Banco de Canadá para normalizar la política monetaria. Por un lado, fue el banco central más agresivo al ampliar su balance unas 5 veces en respuesta a la pandemia. Por otro lado, fue el primer banco central que empezó a frenar sus ayudas extraordinarias; comenzó a reducir sus compras de bonos en octubre de 2020 y luego las fue eliminando gradualmente, hasta terminarlas en octubre de 2021.

Entonces, quizás el NOK debería haberse beneficiado más de esos mismos factores. Después de todo, el Brent subió un 50 % durante el año y el Banco de Noruega fue el primero de los bancos centrales en subir los tipos (elevó su tipo de depósito de 0,25 % a 0,50 % desde el 16 de diciembre).

No es de extrañar que el JPY haya sido la moneda con peor rendimiento. Mientras que otros países empezaron a luchar contra la inflación y a hablar, si no a empezar, de comenzar a normalizar la política, la tasa de inflación de Japón sigue estando muy por debajo del objetivo (la inflación subyacente es, de hecho, negativa: ¡hay deflación!) y no hay señales de que estén siquiera «hablando de hablar» de normalizar la política.

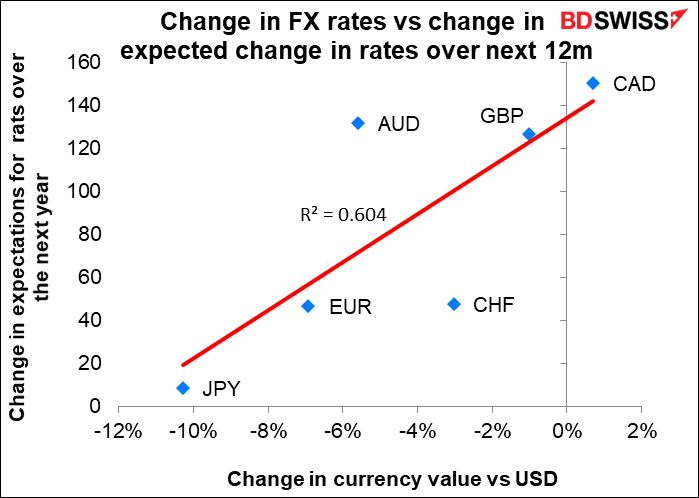

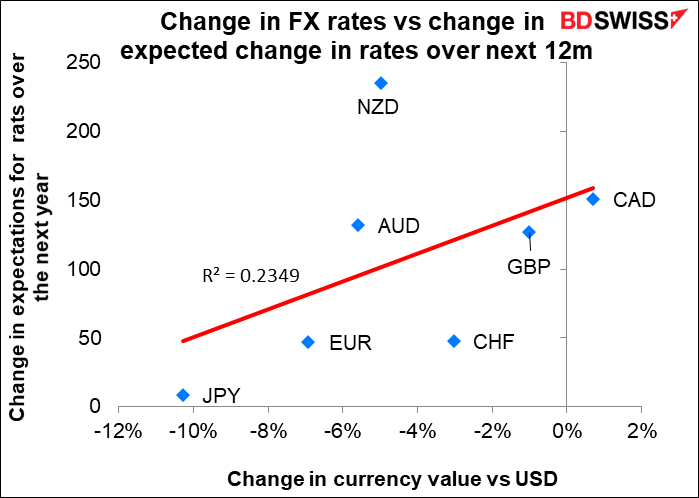

En cuanto a los demás, el catalizador durante el año pareció ser el grado en que se esperaba que el banco central subiera los tipos. El siguiente gráfico muestra en el eje Y (vertical) la variación que el mercado espera que experimenten los tipos en los próximos 12 meses, y en el eje X (horizontal) la evolución de la divisa frente al USD. El R2 de 0,60 significa que hay una correlación del 60 % entre ambos.

Los lectores atentos observarán que el gráfico no incluye al NZD. Eso es porque el NZD estropea la relación. Si incluimos al NZD, el R2 baja a 0,23. En otras palabras, el NZD es atípico. Sospecho que esto fue causado por la estricta cuarentena que sufrió el país en agosto, que desbarató los planes de ajuste del Banco de la Reserva de Nueva Zelanda.

Así que para obtener una imagen realmente precisa de lo que causó los movimientos de la moneda en 2021, probablemente habría que incorporar también los casos de virus.

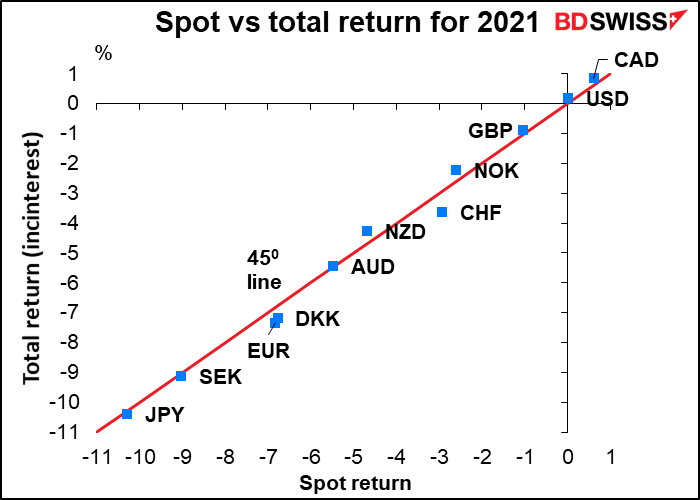

En el caso de las divisas, hay dos fuentes de rentabilidad: la variación del precio al contado y los intereses devengados durante la tenencia de la divisa. Este gráfico muestra la rentabilidad al contado en el eje X (horizontal) y la rentabilidad total, es decir, la rentabilidad al contado más los intereses, en el eje Y (vertical). Obsérvese que están casi todos justo en la línea de 450, lo que significa que ambas son prácticamente iguales: no había casi ningún interés en mantener ninguna de estas monedas. El rango va desde +0,43 % para el NZD hasta -0,54 % para el CHF.

Volviendo a los tipos de interés de los bancos centrales y al virus, creo que estos dos factores seguirán siendo los principales en el movimiento de las divisas durante 2022. La idea de la «divergencia de la política monetaria» quedó en suspenso en 2020, ya que todos los bancos centrales redujeron los tipos a cero (¡o menos!). Ahora que están en proceso de normalizar los tipos, los cambios en el ritmo previsto de normalización serán probablemente el factor número uno que afecte a las divisas. Y eso, a su vez, dependerá en gran medida del virus y de la disposición de la gente a vacunarse y a soportar restricciones para controlarlo.

ME: tremendos movimientos

Ahora pasemos al abanico de todas las monedas del mundo, incluidas las de los mercados emergentes (ME). Bloomberg dispone de datos sobre 142 divisas, incluidas las mencionadas anteriormente, por lo que hay un amplio mundo que explorar.

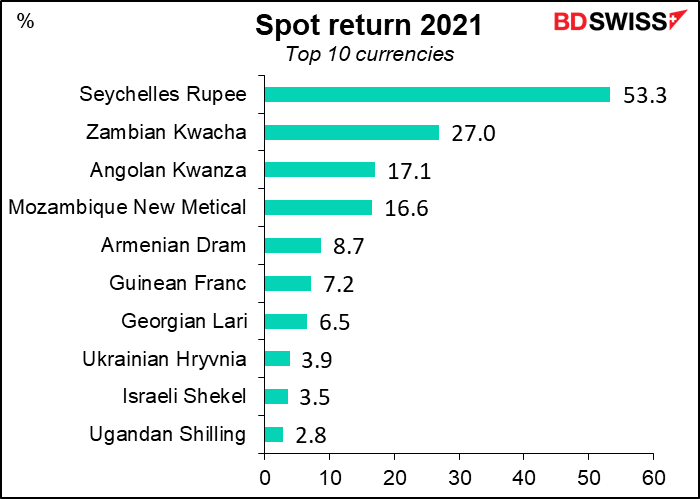

El primer puesto de la lista lo ocupó la legendaria rupia seychellense (SCR), que se apreció más de un 50 % frente al dólar. El número 2 fue el kwacha zambiano (ZMW). Sin embargo, no busque estos productos en su broker corredor de divisas, ya que no se negocian ampliamente. La única moneda de la lista disponible para los traders minoristas es el shekel israelí (ILS).

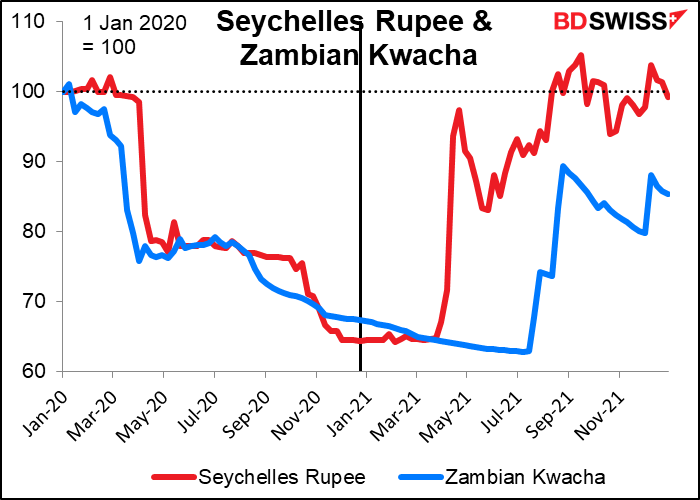

¿Por qué la SCR y el ZMW se dispararon tanto el año pasado? En primer lugar, hay que tener en cuenta que ambos se desplomaron en 2020 a raíz de la pandemia (ambos bajaron alrededor del 36 %) y luego se recuperaron en 2021.

La economía de las Seychelles depende del turismo. La recuperación de la SCR coincide con la decisión eliminar las restricciones de ingreso de visitantes al país a partir del 25 de marzo . El país también consiguió un préstamo del FMI en julio. Con el repunte del turismo y la aplicación de las medidas previstas en el programa de reformas apoyado por el FMI, la economía y la moneda dieron un vuelco.

En cuanto al kwacha, parece que se debe al optimismo por la elección de un nuevo presidente en agosto y a la esperanza de que pueda conseguir un acuerdo de rescate con el FMI y negociar una reestructuración de la deuda. El repunte del cobre, que representa más del 70 % de los ingresos de exportación de Zambia, también ayudó.

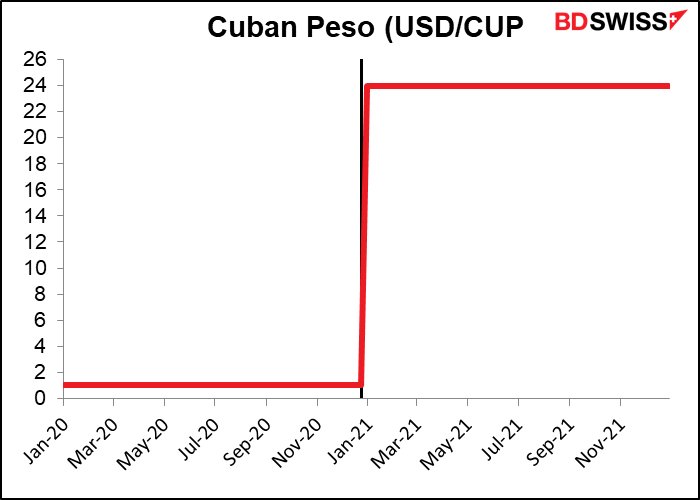

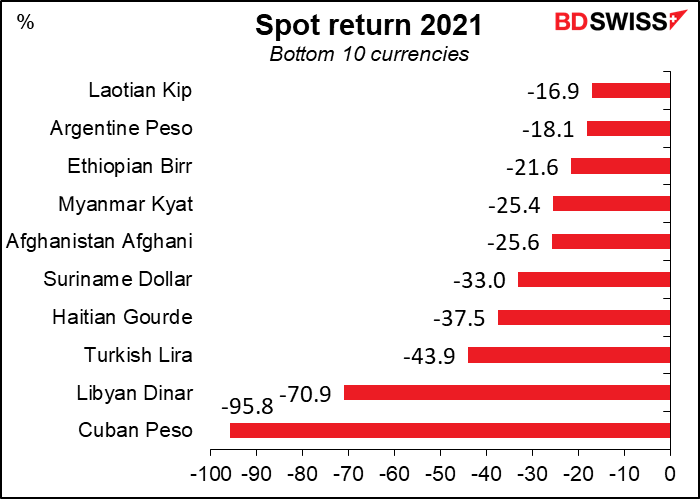

En cuanto a los perdedores… El peso cubano (CUP), el de peor rendimiento del año, se mantuvo bastante estable. Colapsó el 1 de enero cuando el gobierno puso fin al sistema monetario de dos niveles y la moneda se devaluó de 1 CUP = 1 USD a 24 CUP = 1 USD. Después se mantuvo en 24 durante el resto del año, a pesar de una inflación de alrededor del 70 %.

En cuanto al dinar libio (LYD), por un lado el país tiene petróleo, por otro lado está disuelto en regiones gobernadas por caudillos en conflicto. Se aplazaron las elecciones nacionales previstas para este mes. No se lo sugiero como destino para sus próximas vacaciones.

La lira turca (TRY) se mantuvo cerca del final de la lista a pesar de su sorprendente recuperación a mediados de diciembre. Esa recuperación solo supuso una pequeña diferencia; en su peor momento (17 de diciembre), la divisa había bajado un 55 % en lo que va de año, por lo que habría habido poca diferencia en la rentabilidad y, desde luego, ninguna en su posición. Obsérvese que la TRY obtuvo peores resultados que el gourde haitiano (HTG), un país que se ha hundido en la violencia pandillera y los secuestros desde que el presidente fue asesinado en julio; el afgani afgano (AFN), un país cuyo gobierno cayó en manos de una banda de guerreros medievales; y el birr etíope (ETB), un país que ha descendido a una guerra civil en toda regla. Es todo un logro para la moneda de un país en paz y con una economía en pleno funcionamiento.

No pierda de vista al número 9, el peso argentino (ARS), porque puede ser la moneda más interesante del mundo.

Divisas de ME: rentabilidad al contado frente a la total

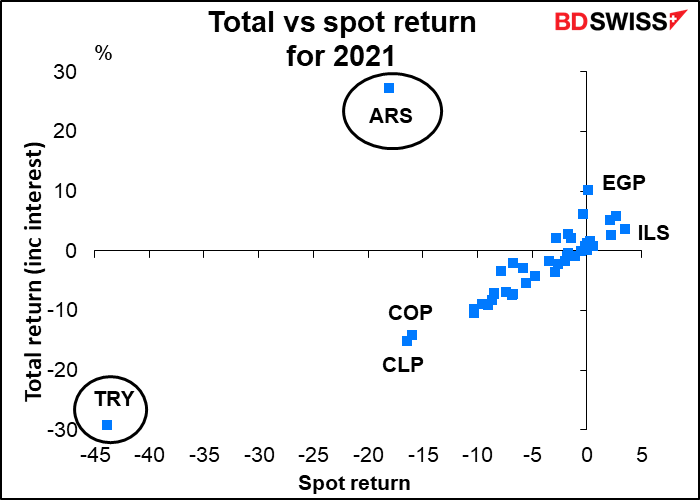

A diferencia de las monedas del G10, muchas monedas de los ME tienen tipos de interés positivos, por lo que la diferencia entre la rentabilidad al contado (la variación del precio de la moneda) y la rentabilidad total (la rentabilidad al contado más los intereses) puede ser significativa.

Desgraciadamente, no tenemos datos de las 143 divisas de las que hace seguimiento Bloomberg, sino solo de 44 (incluidas las del G10). Así que lo que sigue se refiere solo a esas 44.

Observemos a los atípicos: TRY y ARS. Por un lado, esto demuestra lo lamentable que es la TRY. El interés que se recibe por mantenerla no compensa en absoluto la depreciación de la moneda.

Por otro lado, el ARS es sorprendente. A pesar de ser la novena moneda con peor rendimiento del mundo, tras tener en cuenta el pago de intereses, fue la segunda moneda con mejor rendimiento del mundo, superando por poco al ZMW. (Nota: no sabemos qué tipo de interés tienen el ZMW u otras de las principales monedas ganadoras, excepto el ILS). El rendimiento de los intereses de la tenencia de ARS fue del 55,45 %, superando con creces el descenso del 18,1 % del tipo de cambio al contado de la divisa. Esto es bastante normal para el ARS. Por ejemplo, en 2020 la rentabilidad al contado fue la cuarta peor del mundo, con un -28,9 %, pero en cuanto a rentabilidad total fue la mejor, con un 25,3 %, gracias a una rentabilidad de los intereses del 51,9 %, el doble que la segunda moneda de alto rendimiento, la TRY.

La experiencia del ARS muestra lo que tendría que hacer Turquía para restablecer la confianza en su moneda. Teniendo en cuenta lo que hemos oído hasta ahora del gobierno, eso no parece probable.

Veamos con más detalle la mayoría de esas divisas. (El gráfico incluye también las monedas del G10.) La línea roja está en 450, lo que significa que las monedas que están por encima de esa línea tienen una rentabilidad total superior a su rentabilidad al contado, mientras que las que están por debajo de la línea tienen una rentabilidad total inferior (es decir, tipos de interés negativos). Algunas de las monedas de los mercados emergentes, como el BRL, el PHP y el MYR, tienen una rentabilidad de intereses significativa, pero siguen teniendo una rentabilidad total negativa. Por otro lado, veamos al MXN. Tuvo una rentabilidad al contado negativa pero una rentabilidad total positiva gracias a su tipo de interés del 5,1 %. Además, es accesible para los inversores minoristas. Quienes busquen ideas de carry trade quizás quieran mirar al MXN en lugar de la TRY. (Nota: He eliminado muchas de las monedas de los países del Golfo de este gráfico porque estaban todas agrupadas tan estrechamente en torno a cero que era difícil ver las otras monedas).

La próxima semana: IPC de EE. UU., ventas minoristas, día de indicadores a corto plazo en el Reino Unido

No hay mucho en el programa para la próxima semana.

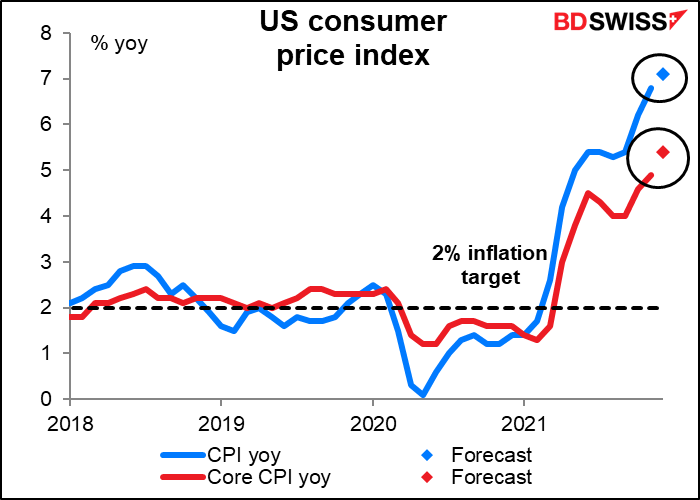

El miércoles, el índice de precios al consumo (IPC) de Estados Unidos será el protagonista de este mercado obsesionado por la inflación. Se espera que la cifra principal aumente de 6,8 % a un increíble 7,1 % interanual. Esta cifra sería la más alta desde febrero de 1982 (no hay muchos cambios al respecto; la cifra de noviembre, del 6,8 %, es la más alta desde marzo de 1982).

Por lo que hemos escuchado de varios portavoces de la Reserva Federal y por lo que hemos deducido de las actas de la reunión de diciembre del Comité Federal de Mercado Abierto (FOMC) que fija los tipos, la Reserva Federal está muy preocupada por la inflación. Los miembros del Comité consideraron que «las lecturas de la inflación habían sido más altas y eran más persistentes y generalizadas de lo que se había previsto». «Los participantes señalaron que seguían prestando atención a la preocupación del público por el considerable aumento del coste de la vida que se había producido este año y la carga asociada a los hogares estadounidenses, en particular los que tenían un margen limitado para pagar precios más altos por los bienes y servicios esenciales».

Este es un punto importante. Austan Goolsbee, profesor de economía de la Universidad de Chicago y ex presidente del Consejo de Asesores Económicos del Presidente, publicó recientemente un artículo en The New York Times en el que sostenía que EE. UU. debería producir diferentes tasas de inflación para reflejar los gastos a los que se enfrentan las personas con diferentes ingresos, al igual que produce datos de desempleo para personas con diferentes niveles de ingresos, porque las personas con menores ingresos se enfrentan a tasas de inflación más altas, pero eso no se refleja en la política. El deseo de la Reserva Federal de que aumente el empleo de las personas con menores ingresos puede tener que equilibrarse con su deseo de no ver a esas mismas personas excesivamente agobiadas por la alta inflación.

El jueves también se publicarán otros datos sobre la inflación en Estados Unidos, con el índice de precios al productor (IPP).

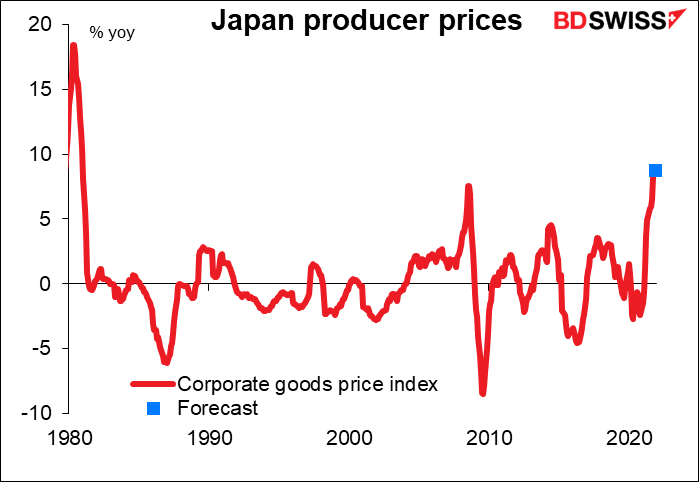

La versión japonesa del IPP, el índice de precios de los bienes corporativos, se publica el viernes por la mañana. El mercado de divisas no ha prestado mucha atención a este índice en los últimos 20 o 30 años, pero ahora lo observamos como un halcón. (Bueno, tal vez como un halcón que solo se despierta brevemente una vez al mes).

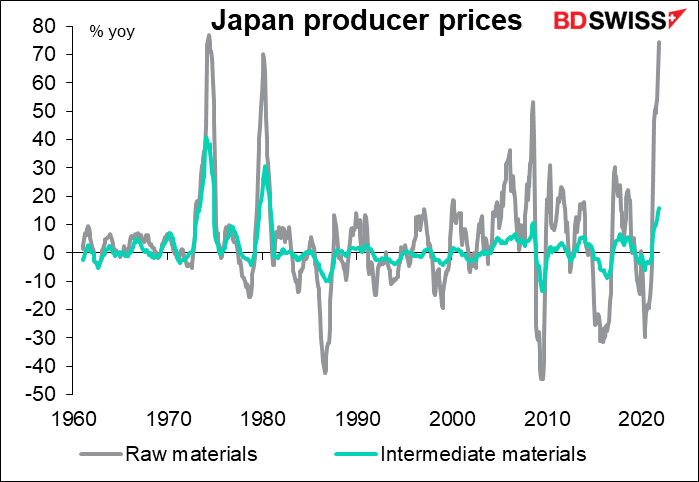

El IPP de Japón sube ahora un 9 % anual, la tasa más alta desde principios de los años ochenta. Se espera que suba un 8,8 % interanual en diciembre, lo que no supone un gran cambio.

La subida está impulsada por los precios de las materias primas, que subieron un sorprendente 75 % interanual. Los precios de los productos intermedios subieron un 15,7 % interanual.

Hasta ahora, las empresas han conseguido absorber el aumento de los precios de los insumos en sus márgenes y no los han trasladado a los consumidores, pero la encuesta a corto plazo del Banco de Japón sobre las condiciones económicas(tankan) mostró recientemente que cada vez más empresas se daban cuenta de que podían trasladarlos. Si trasladaran solo una pequeña parte de estos precios más altos, Japón podría alcanzar su objetivo de inflación del 2 % y el Banco de Japón podría empezar a frenar sus políticas monetarias extraordinarias. Esto supondría un gran cambio para el mundo financiero, que se ha acostumbrado a que Japón sea una fuente inagotable de dinero a coste cero. Eso podría significar un yen más fuerte y un euro o un franco suizo más débil, ya que los inversores cambiaron sus monedas de financiación.

El miércoles, cuando el gobernador del Banco de Japón se pronuncie sobre la inflación, especialmente a la luz de la postura más agresiva de la Reserva Federal, sabremos más sobre lo que piensa el Banco de Japón. Kuroda intervendrá en la reunión de directores de sucursal.

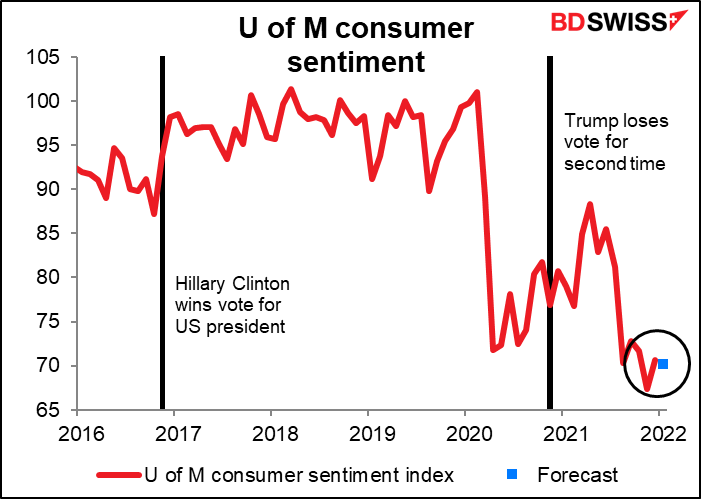

Volviendo a los indicadores estadounidenses, se espera que las ventas al por menor suban solo ligeramente. Aun así, se espera que suban, lo que es mejor que bajar. Esto sugeriría que el repunte de la confianza de los consumidores observado tanto en la encuesta de la Universidad de Michigan como en la del Conference Board durante el mes fue una mejora real y significativa a pesar del empeoramiento de la situación del virus.

A propósito, el viernes también se publicará la encuesta preliminar de la de la U. de Michigan sobre la confianza de los consumidores en enero. Se espera que el sentimiento cambie poco, lo cual, dadas las circunstancias, me parece bastante bueno: con el fuerte aumento de casos de infectados, pensaría que la gente estaría más deprimida (¡yo sí que lo estoy!).

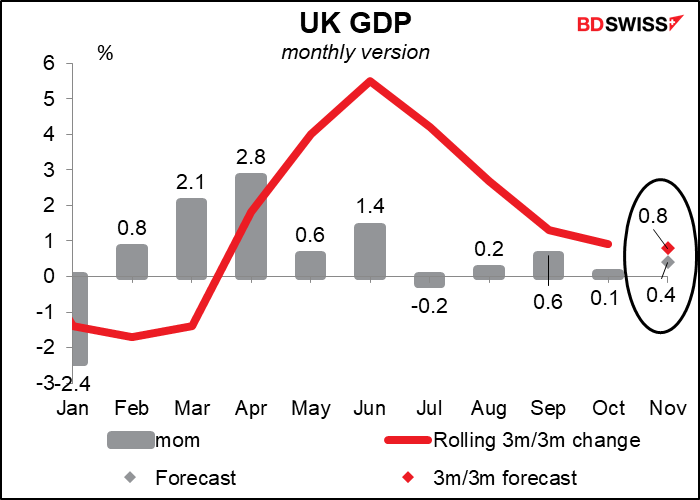

El viernes también es el día de los indicadores a corto plazo del Reino Unido, como el PIB, la producción industrial y manufacturera y el comercio. El PIB es el más importante de todos. Se espera un modesto crecimiento del +0,4 % mensual, en consonancia con el patrón reciente (la media de los tres últimos meses ha sido del +0,3 % mensual). No creo que eso vaya a provocar fuegos artificiales, pero tampoco sería lo suficientemente lento como para disuadir al Banco de Inglaterra de seguir contrayendo la política. En ese sentido, imagino que podría ser positivo para la libra.

En cuanto a la UE, los principales indicadores de la semana son el desempleo, el lunes, y la producción industrial, el miércoles.

No hay reuniones de los bancos centrales durante la semana, pero los funcionarios de la Reserva Federal estarán activos, especialmente el martes. El martes habrá actos públicos con tres miembros con derecho a voto del FOMC (Mester, la presidenta de la Reserva Federal de Cleveland, George, la presidenta de la Reserva Federal de Kansas City, George, y Bullard, el presidente de la Reserva Federal de St. Louis), además de que el Comité de Finanzas del Senado celebrará una audiencia sobre el renombramiento del presidente de la Reserva Federal, Powell. Dudo que Powell se enfrente a una oposición concertada; al fin y al cabo, es un republicano nombrado por un presidente republicano y reelegido por un presidente demócrata. Más aún, será interesante escuchar su opinión y la de los demás votantes sobre los problemas a los que se enfrenta la Reserva Federal, es decir, cuándo empezar a subir los tipos y cuánto tiempo después empezar a reducir el balance. El miércoles, la Reserva Federal publica el famoso Libro Beige antes de la reunión del FOMC del 26 de enero. El jueves, la Comisión de Banca del Senado celebra una audiencia sobre el nombramiento de la gobernadora Brainard como vicepresidenta de la Reserva Federal. No debería tener problemas para ser aprobada, así que lo más interesante será lo que diga sobre la política durante la audiencia. Y el viernes habla el presidente de la Reserva Federal de Nueva York, Williams, otro miembro con derecho a voto.