Analisi di mercato

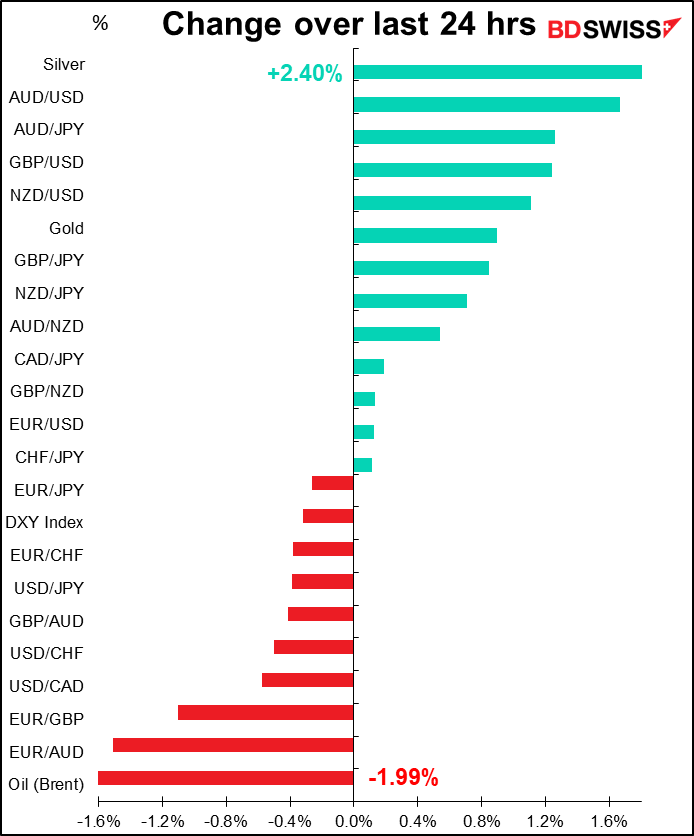

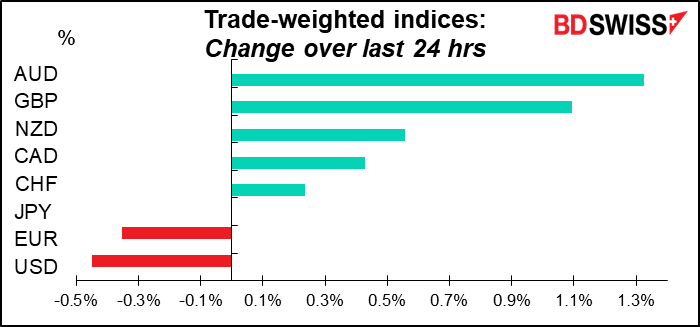

lo USD e' in ribasso,gli asset del rischio in rilazo per via della fed che va' a calmare paure di un eventuale restringimento; SNB , La banca d' Inghilterra, La Banca del Giappone

Le rate in base all’ orario 5.00 GMT

Oggi sui mercati

Nota: La tabella sopra riportata viene aggiornata prima della pubblicazione con le ultime previsioni del consenso. Tuttavia, i testi e i grafici vengono preparati prima. Pertanto potrebbero essere presenti delle discrepanze tra le previsioni riportate nella tabella sopra e quelle presenti nei testi e i grafici.

Tre incontri delle banche centrali in 24 ore! Ne ho parlato in lungo e in largo nel mio famoso Outlook settimanale quindi qui ripeterò le conclusioni.

Banca nazionale svizzera: il nulla cosmico

La BNS ha tenuto invariato il tasso di politica dal 2015. Dubito che le cose cambieranno ora. Questa è anche la visione unanime dei 12 economisti intervistati da Bloomberg. Tuttavia c’è almeno un dissenziente. Goldman Sachs ha dichiarato: “Riteniamo che vi sia una forte possibilità che la BNS alzi i tassi questa settimana, sulla scia della chiara forward guidance della BCE e ridurre la necessità di aumentare di 50 punti base nel corso dell’anno”.

Io ritengo che la banca aspetterà che la BCE inizi ad alzare i tassi, per ora previsto per luglio. Il mercato sconta attualmente uno stringimento di 80 punti base ora dell’incontro dell’8 settembre della BCE. Questo consentirebbe alla BNS di alzare i tassi sulla scia della BCE all’incontro della BNS del 22 settembre. Al contrario, prevedo che continuino a ripetere la solita solfa sul mantenimento dei tassi di interesse e di essere“disposta ad intervenire nel mercato dei cambi delle divise secondo necessità per contrastare la pressione rialzista sul franco svizzero…”. Al più è possibile che vengano fatti commenti più aggressivi sulla necessità di controllare l’inflazione, il che potrebbe essere positivo per il CHF.

Bank of England: 25 punti base questa volta. E poi?

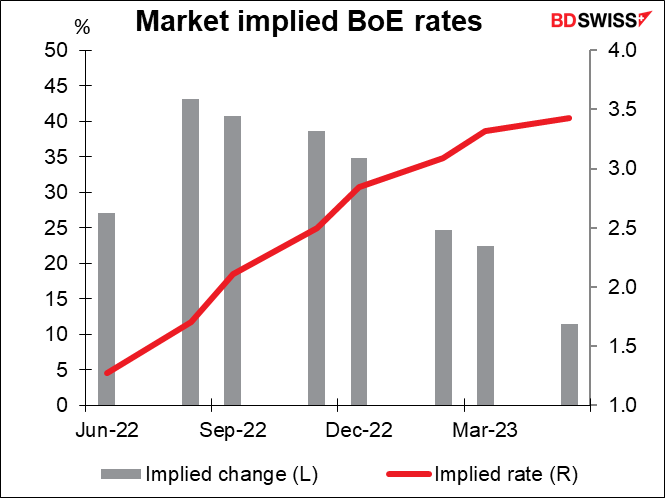

Per la Bank of England si prevede ampiamente un rialzo di 25 punti base. Per ampiamente intendo 43 dei 45 economisti interrogati da Bloomberg, con solo due che puntano a 50 punti base.

La grande domanda è come si voterà. La scorsa volta, tre dei nove membri del Comitato di politica monetaria (MPC) hanno votato a favore di un aumento di 50 punti base. Confermeranno il voto? Qualcun altro si unirà al gruppo? D’altra parte, con la crescita che sta frenando, qualcuno voterà a favore di un mantenimento dello status quo? L’MPC potrebbe essere decisamente diviso.

Prevedo che ci siano almeno due voti a favore di un aumento di 50 punti base, forse anche tre e che la sterlina avanzati di conseguenza. Il motivo per questi voti di 50 punti base è legato a 4 fattori:

- Non solo l’inflazione è fuori controllo nel Regno Unito, ma le aspettative sull’inflazione stanno iniziando anche a diventare “disancorate”.

- Il mercato del lavoro britannico è molto “tight”, con una disoccupazione ai minimi record e un numero record di aperture rispetto al numero di persone disoccupate.

- Nonostante l’economia sia debole, come evidenziato dal calo deludente del PIL di aprile, il rischio di una recessione è calato grazie alla politica fiscale del governo.

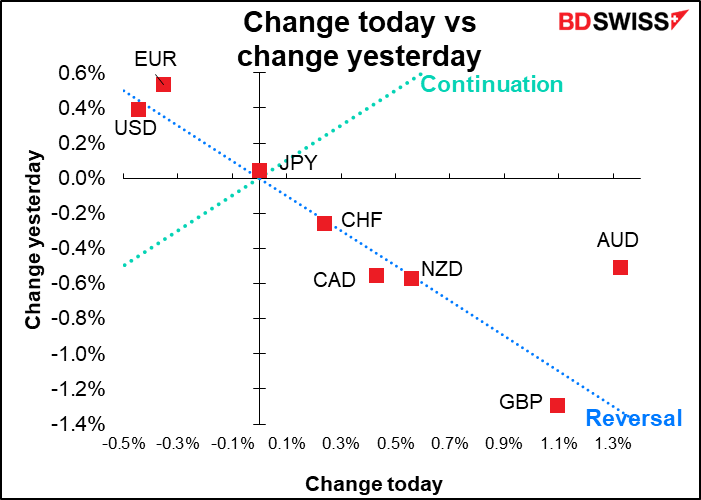

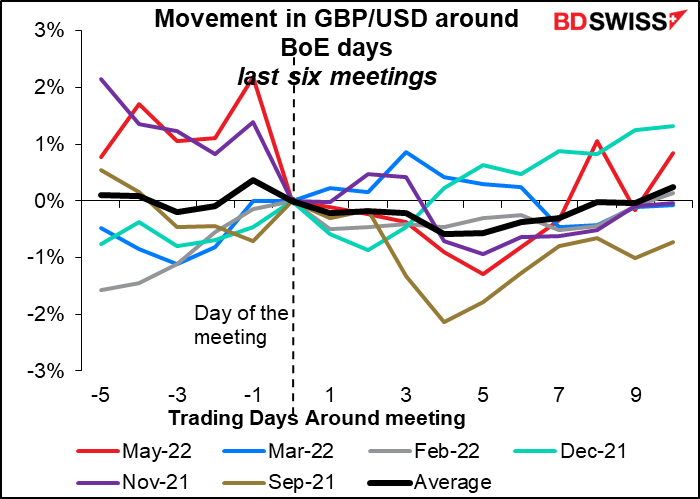

Reazione del mercato: La sterlina ha teso ad indebolirsi dopo gli ultimi incontri della Bank of England. Probabilmente questo è dovuto alla cautela di alcuni membri. Prevedo che siano più aggressivi a questo incontro e quindi la sterlina potrebbe reagire di conseguenza. La performance passata non è garanzia di risultati futuri.

Bank of Japan: (probabilmente) nulla in ballo, ma impossibile esserne certi

Pensavo che l’incontro della BoJ fosse una cosa semplice che si poteva anche saltare. Però, il Governatore della BoJ Kuroda ha parlato pubblicamente il 6 giugno, sottolineando come vi siano le condizioni per continuare ad adottare una politica espansiva, concludendo poi che la “Banca intende proseguire con la politica di monetary easing“. Non mi sembra concepibile che 10 giorni dopo cambi idea. Inoltre, la BoJ è intervenuta molto sui titoli di Stato giapponesi per difendere il controllo della curva dei rendimenti (YCC), mirando a tenere il decennale entro un intervallo di ±25 punti base dallo 0.0%. Questo si è tradotto nell’acquisto di ben JPY 2.2 bilioni di obbligazioni martedì, eccetera, eccetera, eccetera.

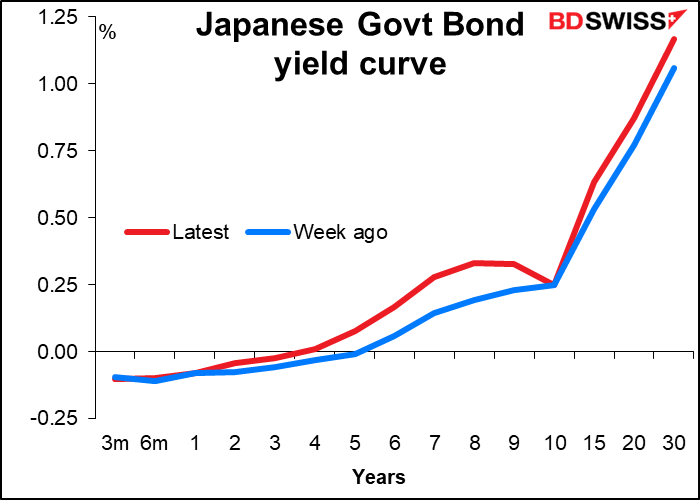

Tuttavia il mercato sta testato la determinazione della BoJ. I rendimenti del decennale sono aumentati ben oltre lo 0.25%, indice che il mercato ritiene che il rendimento del decennale dovrà aumentare ad un certo punto.

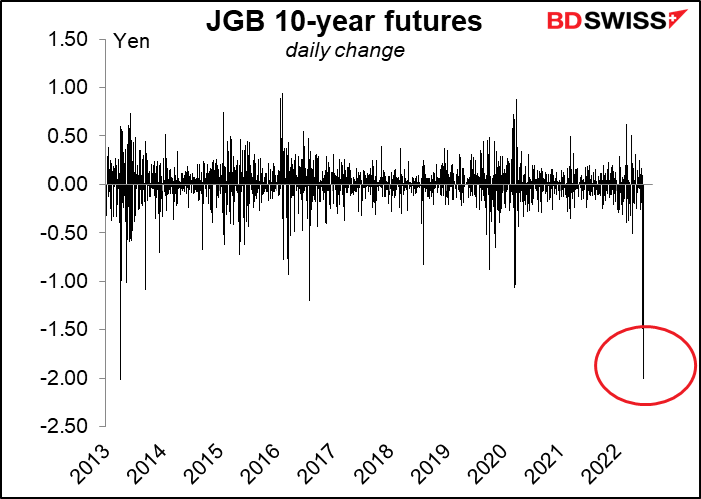

Inoltre, i future dei titoli di Stato giapponesi (JGB) sono calati al ritmo più sostenuto degli ultimi 9 anni in seguito alla speculazione di un aumento dei rendimenti.

Il problema qui è che sia il governo che la BoJ hanno indicato che il calo dello yen è negativo per l’economia e hanno lasciato intendere che interverranno. Tuttavia, è la politica della BoJ stessa ad alimentare il calo della valuta: non solo il differenziale tra i tassi giapponesi e degli altri paesi sta aumentando a causa della politica YCC, ma l’intervento per mantenere la politica è una forma di alleggerimento quantitativo, che è a sua volta negativa per la valuta.

Per questo motivo, potremmo assistere a dei cambiamenti di politica all’incontro della Bank of Japan di domani.

- È possibile che venga allargato l’intervallo di tolleranza, attualmente di ±25 punti base del YCC, consentendo così al rendimento del decennale di essere più in linea con il prezzamento del mercato, ma questo costituirebbe un passo indietro rispetto all’annuncio di alleggerimento monetario secondo la revisione di politica condotta nel marzo 2021 (Further Effective and Sustainable Monetary Easing)

- Potrebbero optare per ridurre la durata a cui l’YCC punta a controllare, per esempio da 10 anni a 7 o 5 anni. A mio giudizio questa è la variazione più probabile, in quanto sarebbe in linea con la revisione di politica (“gli effetti del calo dei tassi di interesse sull’attività economica e sui prezzi sono relativamente marcati sui tassi di interesse a breve e medio termine”).

- È possibile che scelgano di chiudere interamente la politica YCC. Non ritengo che questo sia probabile, in quanto sorprenderebbe troppo il mercato, ma non si può mai dire.

- Elimina il bias di alleggerimento nella forward guidance: La forward guidance attualmente ha un bias ribassista, ovverosia contempla la possibilità di un taglio dei tassi ma non un aumento. (“La Banca…non esiterà a intraprendere ulteriori misure se necessario; prevede anche i tassi di interesse a breve e lungo termine rimangano al livello corrente o inferiore”) Potrebbero eliminare il bias di alleggerimento o passare ad un bias di stringimento, anche se questo potrebbe portare ad aspettative di una normalizzazione in piena regola della politica monetaria, qualcosa che ha trovato finora l’opposizione dei membri del Comitato di politica.

- Annuncia una nuova revisione di politica: Per le autorità giapponesi, “piacevole sorpresa” è ritenuto un ossimoro. Non sorprendono quasi mai gli investitori, in quanto potrebbe portare a “confusione sul mercato”. È più probabile che venga annunciata una revisione di politica in previsione dell’incontro del Comitato di politica del prossimo mese. Questo segnalerebbe ai mercati che potrebbe cambiare qualcosa, segnalando anche al governo e al pubblico che sono consapevoli dei problemi con la YCC e che li stanno affrontando. Potrebbero poi creare una fuga di notizie con i risultati della revisione e ora dell’annuncio il mercato si è già regolato di conseguenza. In questo modo si concederebbe più tempo nel caso in cui le cose dovessero cambiare. Se dovessero ritenere necessarie alcune correzioni, ritengo che questa sia l’opzione più probabile, con la possibile eccezione di una

- Chiusura dei prestiti speciali legati alla pandemia: La BoJ ha ridotto l’operazione di fornitura speciale di fondi a marzo e le misure residue verranno ritirate a fine settembre. Ora che il numero di casi di coronavirus si è stabilizzato e le misure di semiemergenza sono state revocate, potrebbero decidere di chiudere anticipatamente le misure di emergenza.

Ad ogni modo, la conferenza stampa del Governatore Kuroda si prospetta essere un evento di mercato chiave. Cosa pensa della debolezza dello yen? Cosa pensa del contributo della BoJ a tale debolezza? Come può giustificare l’attuale politica quando vi è l’opposizione della popolazione ad un aumento troppo rapido dei prezzi? Eccetera eccetera.

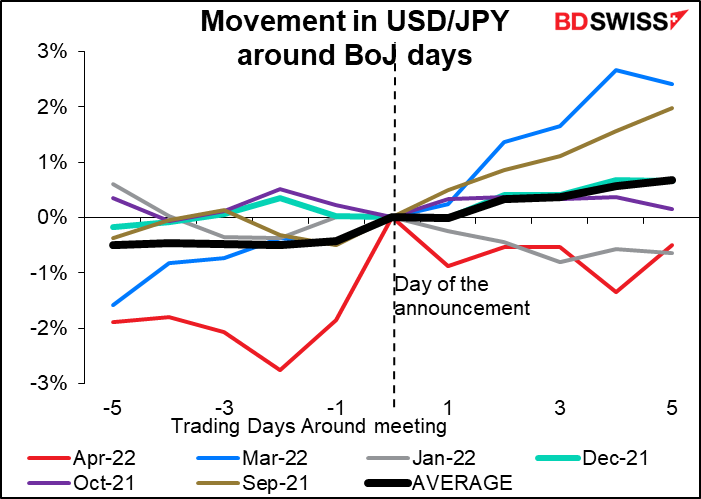

Reazione di mercato: Lo yen ha avuto una tendenza di ribasso (con USD/JPY al rialzo) dopo i recenti incontri della BoJ. Se non dovessero esserci variazioni di politica, prevedo un comportamento simile anche questa volta.

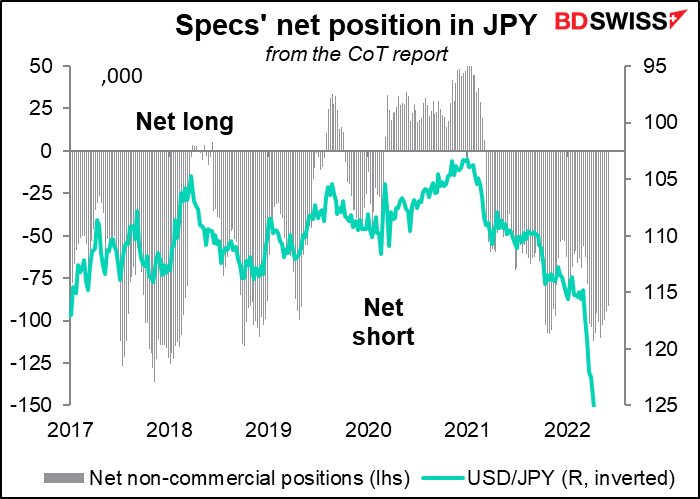

Tuttavia, se dovessero esserci variazioni, potrebbe esserci un’improvvisa inversione dell’USD/JPY, specialmente vista la presenza massiccia di posizioni corte sul mercato. Ritengo che una presa di benefici sulle posizioni JPY corte e un rimbalzo dello yen (calo dell’USD/JPY) siano probabili.

Indicatori di oggi

La giornata europea si concentrerà sulla BNS e sulla Bank of England. Gli indicatori non arriveranno fino all’apertura di New York.

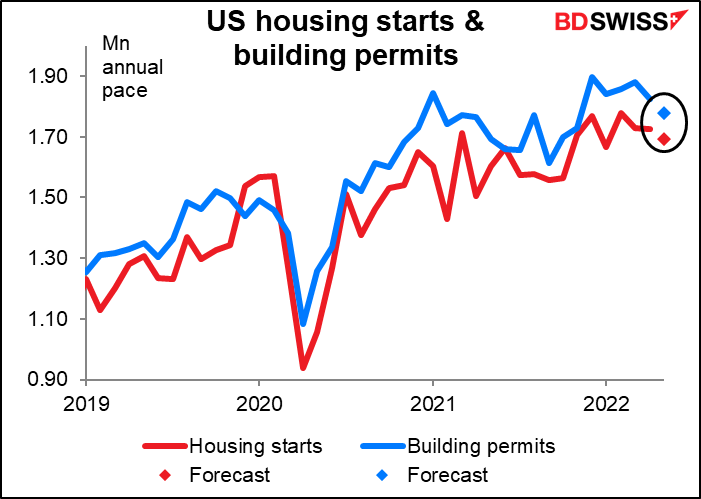

L’avvio di nuove case e le concessioni edilizie USA dovrebbero riportare un calo, rispettivamente dell’1.8% mese su mese e del 2.5% mese su mese. Le concessioni normalmente sono più elevate degli avvii, in quanto i costruttori non sempre finiscono per costruire tutto ciò che ha ottenuto una concessione edilizia.

Il calo non sembra essere preoccupante, dal momento che il livello di febbraio è stato il più elevato dalla crisi finanziaria globale del 2008, ma naturalmente è difficile vedere esattamente quando un calo diventa un trend. Dobbiamo monitorare questo indicatore in quanto lo stringimento di politica della Fed mira a far rallentare i settori sensibili ai tassi di interesse e il settore immobiliare è forse il primo in lista. La media dei mutui trentennali negli USA è aumentata di 250 punti base finora quest’anno e bisognerebbe essere sorpresi se non vi fosse alcun impatto sul mercato abitativo.

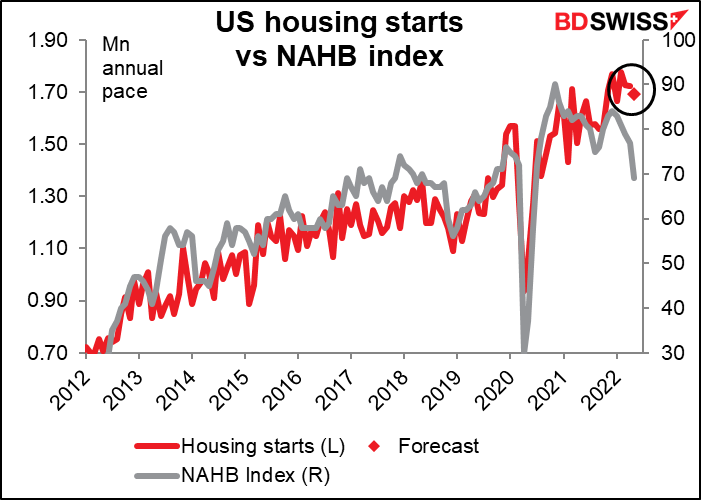

Il recente calo dell’indice NAHB (National Association of Home Builders) suggerisce che potrebbe essere effettivamente all’inizio di un trend ribassista per il mercato immobiliare.

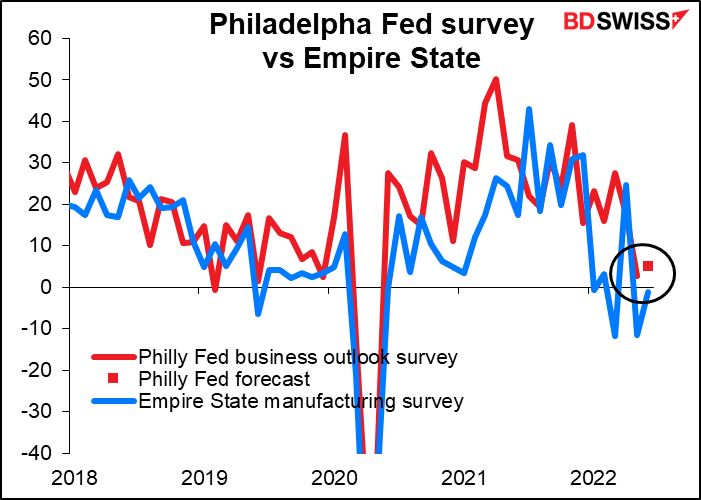

L’indice del sentiment delle aziende della Fed di Philadelphia dovrebbe aumentare leggermente, in quella che probabilmente una reversione media dopo il forte calo di 15 punti dello scorso mese.

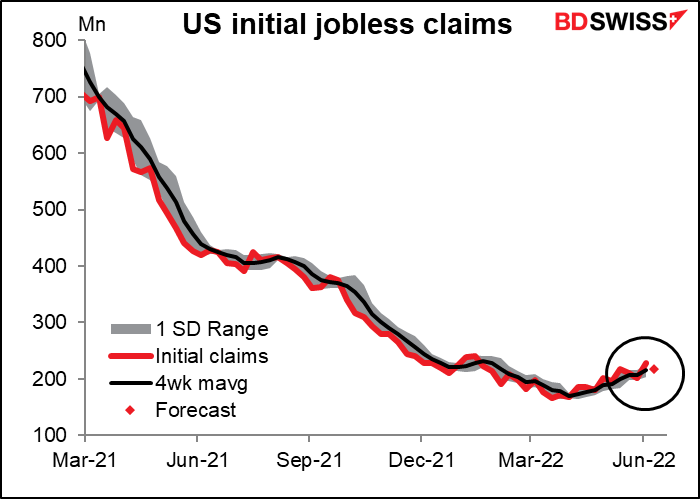

Per le richieste iniziali di sussidi di disoccupazione si prevede un lieve calo ai livelli di inizio maggio. Ecco un altro indicatore che val la pena monitorare per vedere se siamo all’inizio di un trend. Naturalmente lo stringimento della Fed mira a ridurre la domanda e riportarla in linea con l’offerta. Un modo per ottenere tale risultato è aumentare il numero di persone disoccupate.

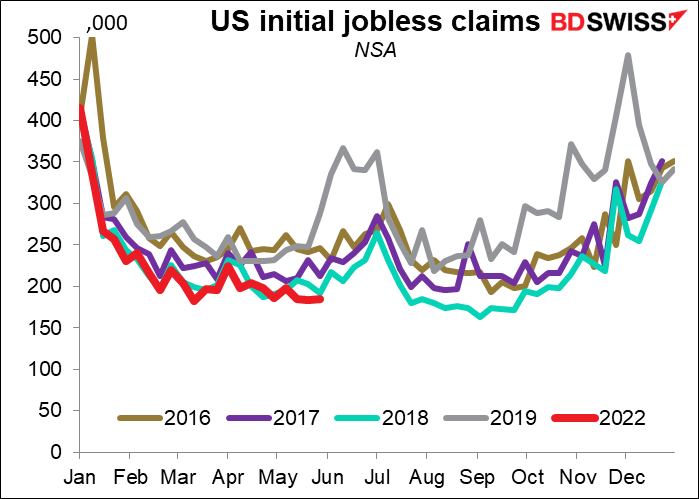

Ma come ho già menzionato in passato, non posso non far presente che un aumento potrebbe essere più legato a variazioni dei pattern stagionali rispetto ad un aumento della disoccupazione. Se diamo uno sguardo al dato non destagionalizzato, vediamo che è prossimo ad un minimo di 50 anni (e bisogna anche tener presente che i dati non tengono conto dell’aumento della popolazione). Questo non mi suggerisce una variazione in peggio per il mercato del lavoro. Il prossimo mese probabilmente sarà interessante, in quanto è possibile notare un forte aumento stagionale delle richieste di sussidi di disoccupazione a luglio (probabilmente da parte di insegnanti che vengono licenziati alla fine dell’anno scolastico. Quando lavoravo al college volevano licenziarmi alla fine dell’anno scolastico per farmi ottenere la disoccupazione durante l’estate, per poi riassumermi a settembre).

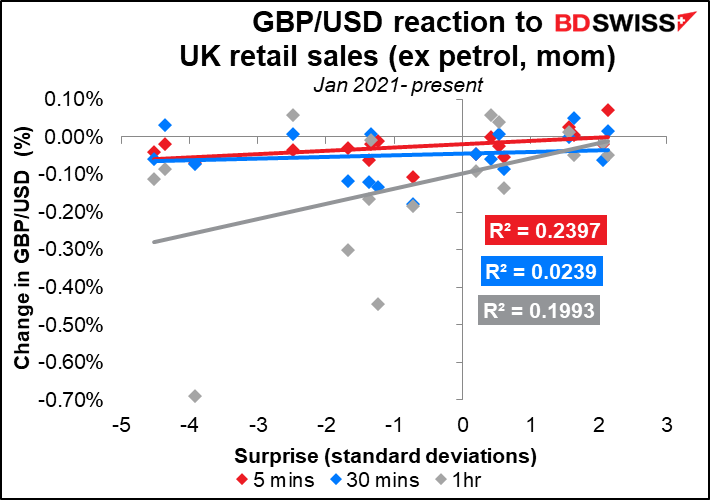

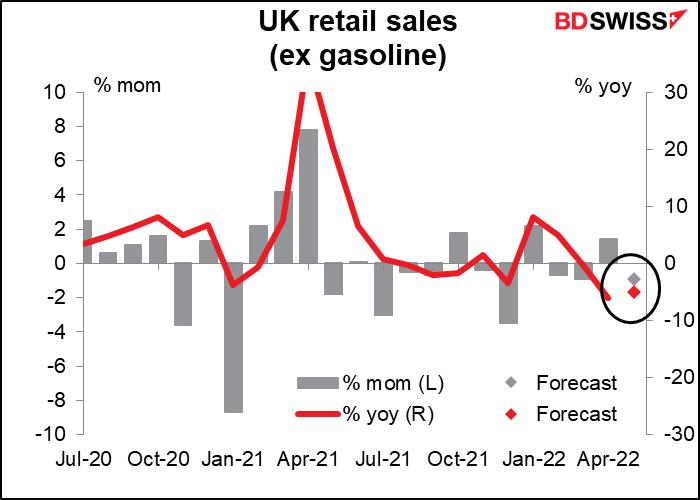

Nelle prime ore della mattinata, prima ancora che mi riuscirò a trascinare fuori dal letto per sedermi al PC e scrivere il mio pezzo giornaliero, verranno pubblicate le vendite al dettaglio del Regno Unito. Il mercato prevede un calo dopo le forti spese di aprile. L’affluenza dei negozi al dettaglio è diminuita dopo il rimbalzo di aprile, mentre la fiducia dei consumatori è nuovamente crollata. Inoltre, l’inflazione sta pesando marcatamente e questo potrebbe portare ad un’ulteriore contrazione delle spese discrezionali.

Quale versione (con o senza carburanti, variazione mese su mese o anno su anno) bisogna monitorare? La reazione del mercato sembra simile in tutti i casi, ma leggermente più marcata, almeno a 5 minuti, nel caso della variazione mese su mese delle vendite al dettaglio, escludendo i carburanti. La cosa insolita è che la reazione a 30 minuti è sempre diversa rispetto a quella a 5 minuti e 1 ora.