Revue d’analyse de marché

NZD en hausse, USD en baisse dans des échanges incohérents ; Sondage de l'U du M

Chiffres a partir de 5.00 GMT

Le marché actuel

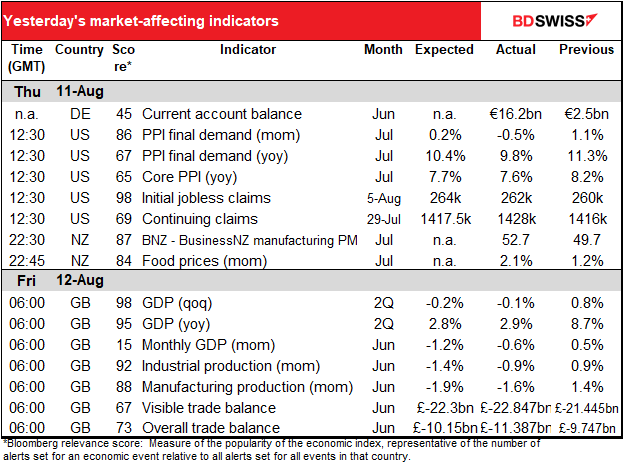

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut donc y avoir des divergences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

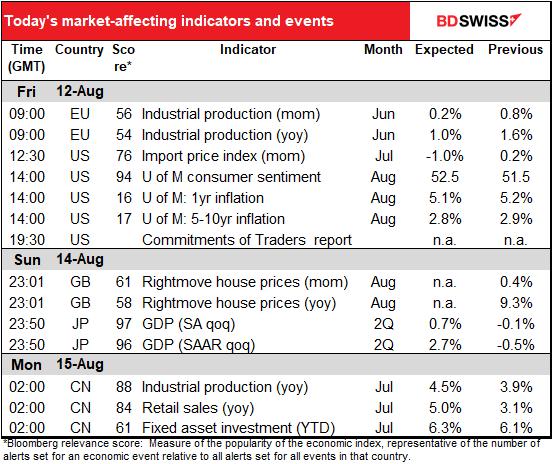

La production industrielle de l’UE ne devrait connaître qu’une croissance modeste. (Notez que le point d’une année sur l’autre couvre le point d’un mois sur l’autre, par conséquent il ne semble y avoir qu’un seul point.)

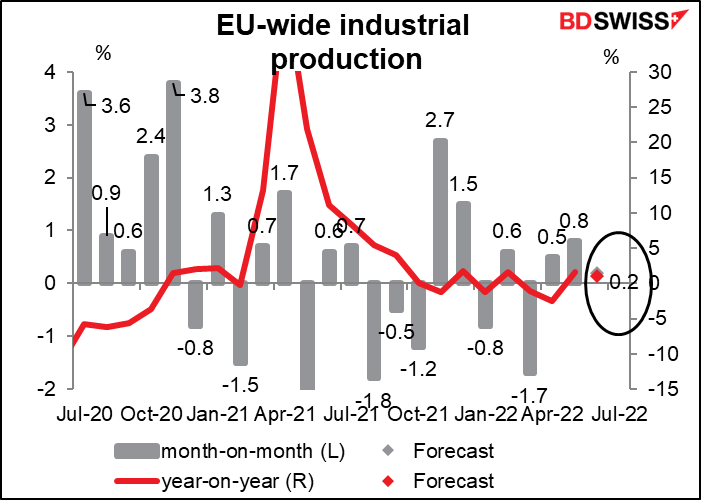

Le chiffre est sans doute relativement bien évalué, puisque les données pour les quatre grandes économies (Allemagne, France, Italie et Espagne) ont déjà été publiées. Sur la base de la relation passée entre ces quatre données et le chiffre global de l’UE, le chiffre global devrait s’établir à +0,6 % en glissement annuel, en dessous de l’estimation consensuelle. Cependant, le modèle, qui est basé sur les relations d’avant la pandémie, n’est plus aussi approprié maintenant qu’avant, une surprise reste donc largement possible.

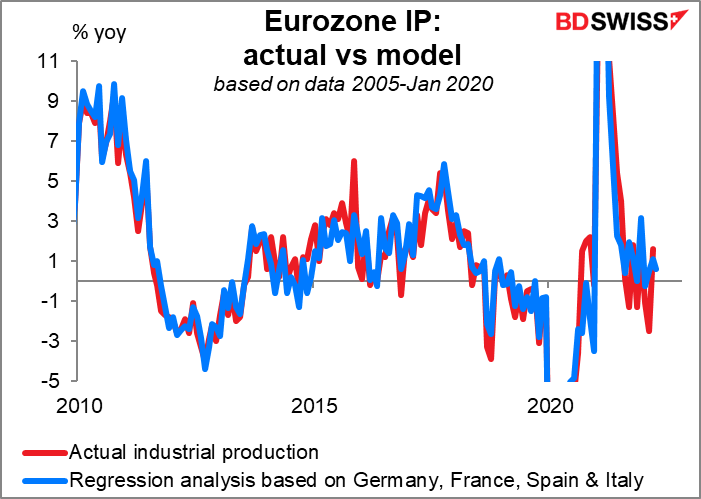

Les prix à l’importation aux États-Unis devraient chuter fortement. Les prix de l’énergie devraient être en bonne partie responsables. Cependant, même le chiffre hors pétrole devrait être de -0,1 % en glissement mensuel, ce qui se traduit par 5,2 % en glissement annuel, contre 5,4 % en glissement annuel le mois précédent.

La baisse des prix à l’importation hors pétrole va de pair avec la baisse des prix à la production en Chine. Ce n’est bien sûr pas de là que viennent toutes les marchandises importées, mais c’est suffisant pour influencer nettement les chiffres.

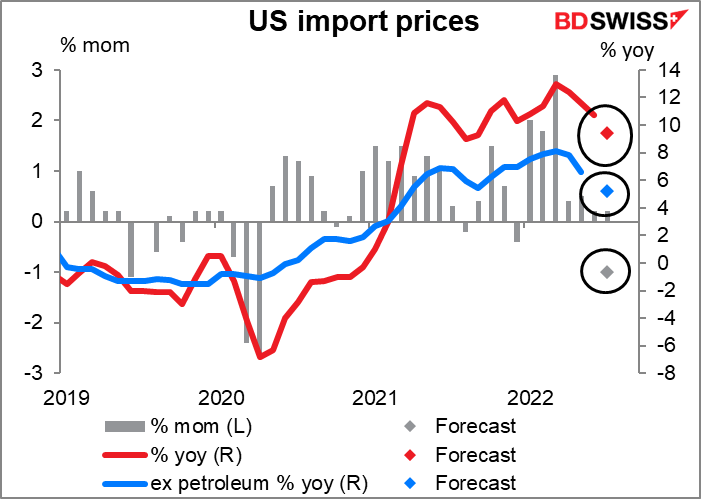

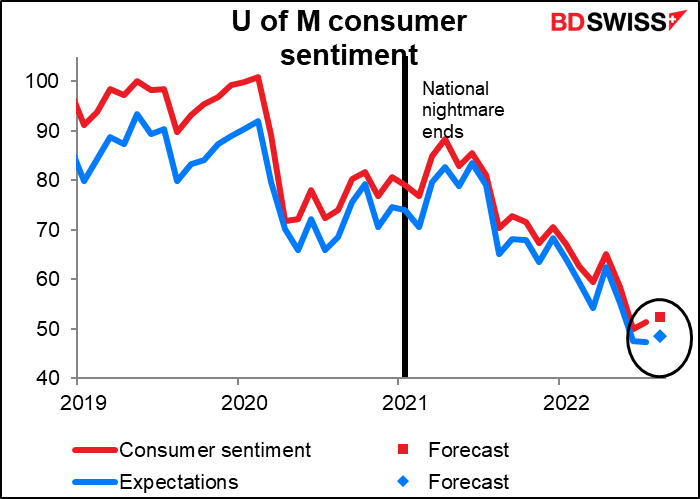

Enfin, nous découvrirons le légendaire indice de confiance des consommateurs de l’Université du Michigan. J’ai de gros doutes sur ces chiffres, car ils proviennent d’une enquête menée auprès de seulement 300 personnes (le chiffre final ajoute environ 200 autres personnes pour un total d’environ 500). Quoi qu’il en soit, le sentiment devrait augmenter un peu, ce qui est une bonne nouvelle. La hausse du marché boursier, la chute des prix de l’essence et l’essor du marché du travail devraient stimuler un peu les perspectives des gens.

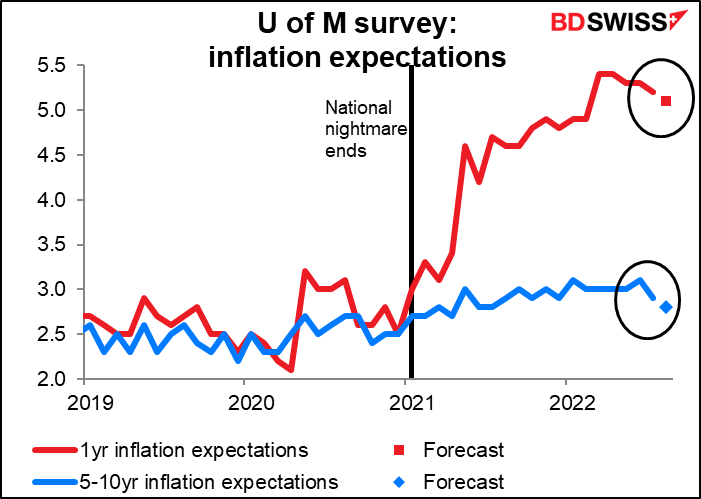

Les perspectives d’inflation sont malgré tout plus importantes que le sentiment des consommateurs. Le procès-verbal de la réunion de juin du Federal Open Market Committee (FOMC), qui fixe les taux, a montré que les membres du Comité ont spécifiquement fait référence à la hausse des perspectives d’inflation sur 5 à 10 ans comme l’une des raisons pour lesquelles ils ont décidé d’augmenter de 75 points de base au lieu des 50 points de base attendus. « … de nombreux participants se sont dits préoccupés par le fait que les anticipations d’inflation à long terme pourraient commencer à grimper à des niveaux incompatibles avec l’objectif de 2 %. Ces participants ont noté que, si les anticipations d’inflation se désancraient, il serait plus coûteux de ramener l’inflation à l’objectif du Comité. »

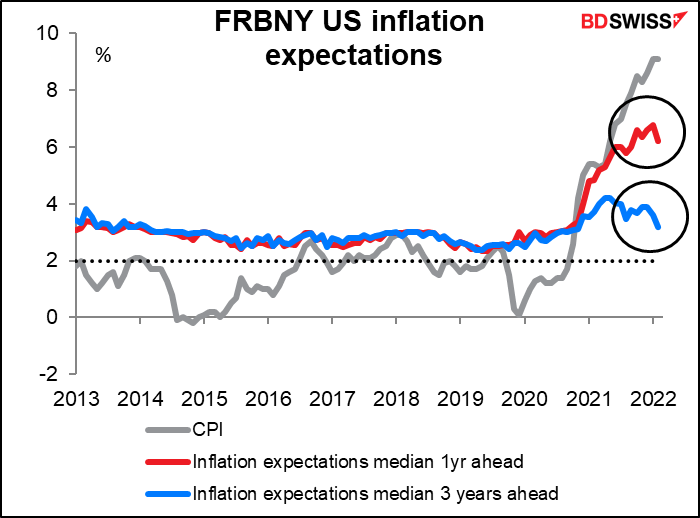

Cependant, une lettre économique récente de la Fed de San Francisco (« Les employés exigeront-ils des ajustements en rapport au coût de la vie ? ») a fait valoir que

« les anticipations d’inflation de l’année à venir ont un impact important sur l’inflation salariale, tandis que les anticipations d’inflation à long terme n’ont essentiellement aucune influence. Compte tenu de la forte augmentation des perspectives d’inflation à court terme au cours de la dernière année, nos résultats indiquent un risque à la hausse important pour l’inflation, car les employés exigent des salaires plus élevés, que les entreprises pourraient répercuter sur les consommateurs en augmentant les prix. »

C’est pourquoi je m’attends à ce que la Fed accorde plus d’attention à la baisse attendue des anticipations d’inflation à 1 an, qui ne devraient baisser que légèrement à 5,1 % en glissement annuel contre 5,2 %. Le pic était de 5,4 % en mars et avril, le chiffre n’a donc pas beaucoup baissé. Avec la cible d’inflation de la Fed à 2 %, il est encore trop élevé, bien qu’il aille dans la bonne direction.

L’enquête de la Fed de New York sur les anticipations d’inflation à un an est récemment tombée de 6,78 % à 6,22 % – également dans la bonne direction, mais un chiffre encore bien trop élevé également. La Fed ne risque pas d’abandonner son combat de sitôt, même si l’inflation réelle ralentit, comme nous l’avons vu mercredi.

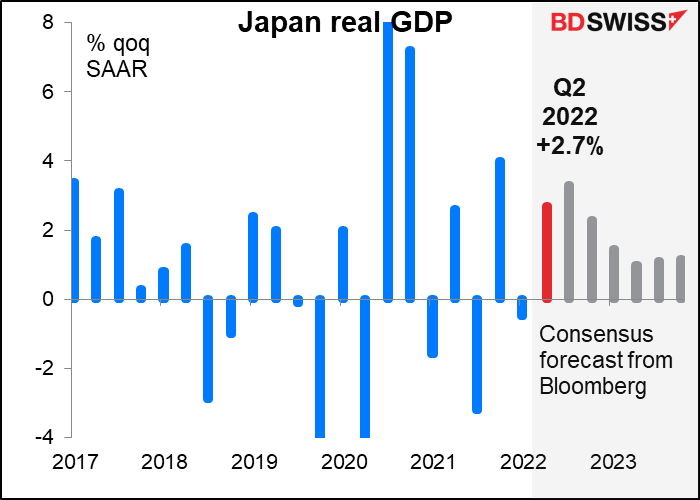

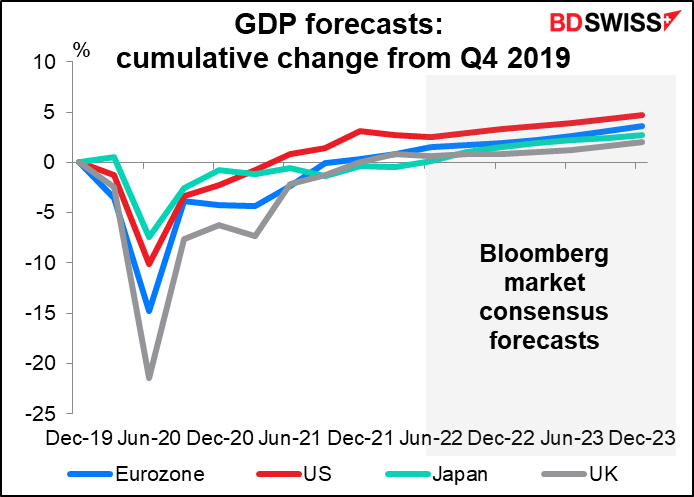

Puis tôt lundi matin en Asie, le Japon annoncera son chiffre du PIB du T2. Il devrait rebondir après la légère baisse du T1.

Si cette prévision est correcte, la production du Japon retrouvera enfin son niveau d’avant la pandémie. C’est la dernière des quatre grandes économies à le faire. Cependant, le Japon devrait dépasser le Royaume-Uni et être à égalité avec l’UE l’année prochaine environ.

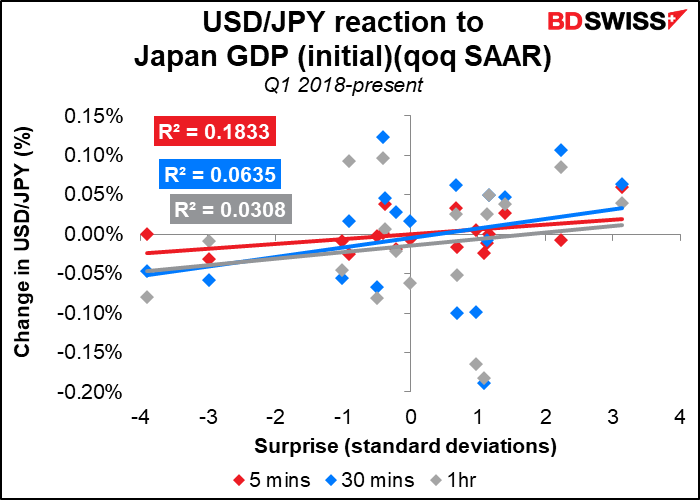

La hausse du PIB pourrait stimuler un peu le marché boursier japonais, ce qui pourrait en fait nuire au JPY en favorisant la prise de risques. Comme le montre le graphique, l’USD/JPY ne réagit pas fortement au chiffre du PIB, mais le yen a tendance à s’affaiblir (l’USD/JPY monte) lorsque le chiffre du PIB surprend à la hausse.

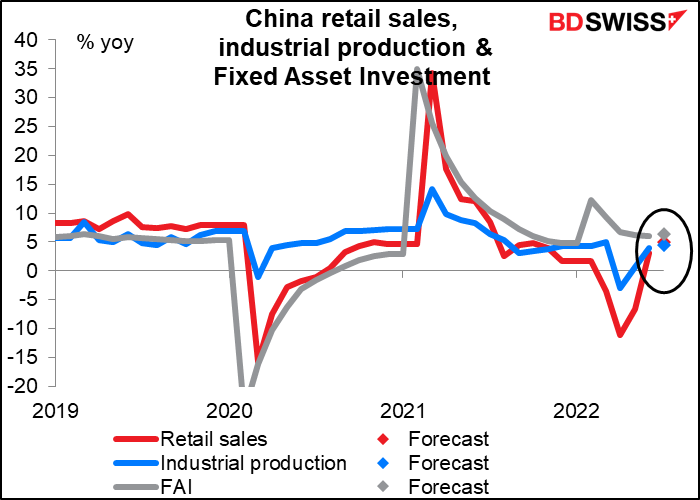

Lundi matin apportera également trois indicateurs chinois majeurs : les ventes au détail, la production industrielle et l’investissement en actifs fixes (FAI). On s’attend à ce qu’ils se renforcent tous, à mesure que la Chine sortira de son confinement lié à la COVID-19. Cela pourrait aider la semaine à commencer sur une humeur plus propice au risque, ce qui pourrait être positif pour les devises liées aux matières premières.